Что делать, если платеж не прошел

Не секрет, что при проведении онлайн-платежей возможны сбои, в результате известно много случаев, когда штраф оплачен, но остается активным в системе, иначе говоря, платеж по тем или иным причинам не проходит.

В такой ситуации следует придерживаться четкого алгоритма действий. Прежде всего, всегда сохраняйте чек об оплате штрафа. Заведите привычку хранить бумажную и цифровую копию такого документа (лучше всего — в телефоне).

Если же чек утерян, необходимо получить его копию либо через сервис, через который вы осуществляли платеж (нужно сделать запрос на отправку подтверждающего документа на электронный адрес), либо в банке. Кстати, рекомендуем осуществлять платежи через крупные банки — так гораздо проще «найти концы» в случае сбоя с передачей данных об оплате.

Далее — если оплаченный штраф все еще висит на сайте ГИБДД, обращаемся по месту регистрации в отделение автоинспекции с оригиналом либо копией квитанции об оплате штрафа. Также имеет смысл подать обращение на электронный ресурс Госавтоинспекции. В автоматической форме «Прием обращений» нужно будет указать свои данные, текст обращения и фото или сканы платежного документа. По регламенту такие обращения рассматриваются в течение календарного месяца.

Как вернуть ошибочно уплаченный штраф ГИБДД

Достаточно частая ситуация — когда водитель забывает о скидке в 50% и оплачивает штраф в полном размере. Случается также, что штраф был оплачен по отмененному постановлению, а также то, что человек ошибается в реквизитах при уплате и деньги уходят, условно говоря, «не туда». Как вернуть упущенное? Для начала свяжитесь с подразделением, сотрудники которого наложили штраф. Телефон должен быть указан на постановлении, и его также можно найти на сайте ГИБДД.

Узнайте, какое подразделение занимается возвратами ошибочно уплаченных штрафов в вашем регионе и ФИО и должность начальника. После этого пишем заявление на возврат средств в простой письменной форме, указав должностное лицо, которому направляется заявление, суть заявления, данные постановления, на основании которого наложен штраф, реквизиты документа, подтверждающего уплату штрафа, причину, по которой деньги должны быть возвращены и реквизиты банковского счета, на который будут возвращены деньги.

Затем несем документы в соответствующее подразделение ГИБДД, заявление должно быть рассмотрено в течение 30 дней. Обозначим также и еще один важный момент — если штраф был оплачен неправильно, его следует оплатить повторно, с использованием уже правильных реквизитов, и только после этого подавать заявление на возврат средств, уплаченных сверх необходимого.

Оплата штрафа со скидкой

С 1 января 2016 года нарушители, которым выписывается постановление инспектором или камерой видеофиксации, получили возможность оплатить штраф с 50-процентной скидкой. Такой бонус действует ровно 20 дней, вплоть до полуночи 20-го дня.

Однако следует знать, что некоторые нарушения не подпадают под оплату со скидкой. Речь идет прежде всего о нарушениях, связанных с алкогольными или наркотическими веществами, отказом от медосвидетельствования, повторным превышением скоростного режима более чем на 40 — 60 км/ч, 60 — 80 км/ч и более 80 км/ч, повторным проездом на красный свет, выездом на встречную полосу, повторным управлением ТС, зарегистрированным в ненадлежащем порядке, а также причинением вреда здоровью легкой или средней тяжести.

Нарушение считается повторным, если было совершено до истечения года после исполнения наказания по предыдущему.

Что будет, если не заплатить штраф?

На оплату штрафа за нарушение ПДД (как и любого другого штрафа) предоставляется 60 дней + 10 дней дается на обжалование постановления. После этого сотрудники ГИБДД ждут еще 10 дней и направляют дело в службу судебных приставов, возбуждают дело по части 1 статьи 20.25 и передают его в суд.

За неуплату административного штрафа в срок предусматривается наложение административного штрафа в двукратном размере суммы неуплаченного административного штрафа, но не менее одной тысячи рублей, административный арест на срок до пятнадцати суток или обязательные работы на срок до пятидесяти часов.

Другая неприятность для неплательщика состоит в том, что он подпадет под запрет на выезд за границу. Причем блокировка ставится уже на этапе поступления дела к судебным приставам, если нарушитель «задолжал» по штрафам как минимум 10 000 рублей.

Какие ошибки допускают при оплате налогов в 2023 году

ФНС проанализировала поступающие платежи и выявила ряд типичных ошибок, которые допускают налогоплательщики.

Чаще всего ошибки возникают:

-

в сумме налога — в большую или меньшую сторону;

-

в статусе плательщика — поле 101;

-

в реквизитах получателя платежа — название получателя, его ИНН и КПП;

-

в банковских реквизитах получателя платежа — номер счета, наименование и БИК банка, корреспондентский счет;

-

в периоде, за который уплачивается налог — указание более раннего или позднего периода, ошибочного периода;

-

в КБК платежа;

-

в ОКТМО;

-

в ИНН налогоплательщика.

Порядок исправления ошибки зависит от того, как уплачивался налог: на ЕНС с помощью ЕНП или платежным поручением на конкретный КБК налога.

С 2023 года обязательные платежи в бюджет перечисляются через единый налоговый счет (ЕНС).

ЕНС– это специальный счет, на который налогоплательщик зачисляет деньги, а ИФНС их оттуда списывает в счет уплаты конкретного налога.

В 2023 году есть два способа уплаты налогов:

1. Пополнение ЕНС с помощью единого налогового платежа (ЕНП).

ЕНП – это обезличенный (без указания конкретного налога или взноса) платеж, деньги, которые зачисляются на единый налоговый счет.

Пополнить счет с помощью ЕНП можно через личный кабинет налогоплательщика (ЛКН) или с помощью сервиса «Уплата налогов и пошлин».

2. По платежному поручению на конкретный КБК налога.

Это альтернативный способ оплаты налогов, который действует в переходном периоде — только в 2023 году. В платежном поручении, как и раньше, указывается конкретный КБК налога или взноса. С 2024 года платить налоги можно будет только первым способом — через ЕНП.

Разберем отдельно, какие ошибки чаще всего возникают при оплате налога через ЕНС с помощью ЕНП, а какие при оплате платежными поручениями на конкретный КБК, как их исправить, и к каким последствиям это может привести.

Ведение бухгалтерского и налогового учета

Настройка учетной базы и первый месяц обслуживания 1₽

Какие типичные ошибки допускают в платежках на уплату ЕНП

Большинство ошибок, которые компании допускают при перечислении денег на ЕНС, не требуют исправления. По некоторым из них потребуется сдать корректирующее уведомление об исчисленных суммах налога или заявление о зачете.

Разберем подробнее.

Ошибка в сумме налога

Это некритичная ошибка. Если налог перечислили на ЕНС в меньшем размере, нужно внести недостающую сумму на счет.

Если перечислили на ЕНС больше денег, чем требовалось, разницу, которая осталась после списания налога, можно:

-

Оставить на ЕНС.

Эти деньги можно использовать в дальнейшем для погашения обязательного платежа или недоимки по нему. Также положительное сальдо является своего рода страховкой от начисления пени.

-

Зачесть в счет будущих платежей.

Образовавшуюся переплату компания может зачесть в счет будущих платежей по конкретному налогу. Нужно направить в ИФНС заявление о зачете в электронной форме через личный кабинет налогоплательщика или по ТКС. Форма заявления о зачете утверждена приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

-

Вывести на карту или расчетный счет.

Компания может вернуть переплату на свой счет. Нужно составить заявление в электронной или бумажной форме. Форма и формат заявления утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@. Срок возврата денег — 3 рабочих дня с даты направления заявления в налоговую инспекцию, включая день отправки.

Ошибка в статусе налогоплательщика

При пополнении ЕНС платежным поручением организация заполняет поле 101, в котором указывает значение «01».

Если бухгалтер ошибочно указал значение «02» в этом поле, деньги все равно попадут на ЕНС и спишутся оттуда, когда наступит срок уплаты платежа, или когда компания сдаст уведомление об исчисленных суммах налога.

Ошибка в реквизитах получателя платежа

Если налогоплательщик некорректно указал название получателя средств, но при этом его ИНН и КПП верные, такая ошибка не будет являться критичной и не потребует исправления.

С 2023 года все деньги зачисляются на счет Управления федерального казначейства по Тульской области.

Ранее в поле 16 платежного поручения нужно было указывать «Межрегиональная инспекция Федеральной налоговой службы по управлению долгом». С 15 мая 2023 года в этот реквизит внесли изменения, теперь необходимо указывать «Казначейство России (ФНС России)».

Такой получатель будет указан для любого налогоплательщика, независимо от того, где он состоит на учете или где находится объект налогообложения.

Ошибки в банковских реквизитах получателя платежа

Критичной в этом случае является только ошибка в номере счета Федерального казначейства, на который будут зачислены деньги в счет пополнения ЕНС.

Если в платежке неверно указано наименование банка, коррсчет, ИНН, КПП или БИК банка, деньги все равно попадут на ЕНС — при этом счет Федерального казначейства должен быть указан правильно.

Если в платежке по ошибке указать другой номер счета, деньги не поступят на ЕНС, а обязанность по уплате налога будет считаться неисполненной. В этом случае потребуется:

-

Перечислить платеж на ЕНС повторно, указав верный номер счета — 40102810445370000059.

-

Вернуть деньги, перечисленные на ошибочный счет, — направить обращение в ИФНС по месту учета.

-

Оплатить пени — если возникла задолженность по ЕНС из-за того, что деньги не поступили.

Уточнить ошибочный платеж не получится, его можно только вернуть. Заявление на возврат платежа составляется в произвольной форме.

Ошибка в периоде, за который уплачивается налог

При пополнении ЕНС платежным поручением, в поле 107 (налоговый период) указывается значение «0». Если в этом поле указать другой период, деньги все равно поступят на ЕНС, и обязанность по уплате налога будет считаться исполненной. Такая ошибка не требует корректировок.

Ошибка в КБК и ОКТМО

Неверно указанный КБК в платежном поручении не повлечет негативных последствий. Если остальные реквизиты, включая ИНН налогоплательщика и счет Федерального казначейства, будут указаны правильно — деньги поступят на ЕНС и спишутся в счет уплаты налога.

Уточнять платеж и исправлять такую ошибку не нужно.

Ошибка в ИНН налогоплательщика

Ошибка в ИНН налогоплательщика является критичной, деньги зачислятся на счет другой организации или попадут в невыясненные платежи. Это значит, что компания не выполнит в срок обязанность по уплате налога, образуется недоимка, и будут начислены пени.

Профессионалы СберРешений готовы взять на себя ведение самых сложных участков бухгалтерского и налогового учета. Специалисты окажут поддержку, проконсультируют при прохождении налоговых проверок и несут финансовую ответственность перед клиентом.

Как найти платеж, если ошиблись в ИНН плательщика

Если ошибка в ИНН налогоплательщика привела к тому, что деньги попали в невыясненные платежи, вернуть их можно после обращения в любую ИФНС с заявлением в свободной форме. Это же касается ситуации, когда вместо ИНН плательщика ошибочно указали ИНН тульской инспекции по управлению долгом.

Если в результате ошибки деньги попали на ИНН другого лица, можно решить проблему несколькими способами.

-

Уточнить платеж.

Уточнить платеж, неверно зачисленный на ИНН другого лица, можно, если деньги не пошли в счет оплаты его задолженности, и есть письменное согласие этой организации. Если хотя бы одно из условий не соблюдается, уточнить платеж не получится.

Нужно направить в налоговую по месту учета заявление в свободной форме, приложив к нему письменное согласие организации, которой по ошибке были зачислены деньги.

-

Попросить организацию, которой был зачислен ошибочный платеж, вернуть деньги.

Если деньги, ошибочно зачисленные на ИНН третьего лица, пошли в оплату его задолженности, или бухгалтер отказывается подать заявление о зачете, попросите вернуть деньги на ЕНС.

Это можно сделать через пополнение счета или оплату по платежному поручению с указанием ИНН компании, допустившей ошибку.

Как исправить ошибки в платежке со статусом 02 — перечисление на конкретные КБК

Исправить ошибки, которые допустили в платежном поручении на оплату налога по конкретным КБК, можно двумя способами:

1. Подать уведомление об исчисленных суммах налога.

Но в этом случае организация лишится права оплачивать налог платежными поручениями на конкретный КБК платежа. То есть в дальнейшем ей придется подавать уведомления, переходные положения для нее действовать уже не будут.

2. Подать заявление о зачете и, при необходимости, об отмене зачета.

Если ошибка привела к тому, что налоговая инспекция зачислила платеж на КБК другого налога или на ЕНС, подайте заявление о зачете, чтобы направить деньги на правильный КБК.

Разберем подробнее, как исправить ошибки, допущенные в платежке на уплату налогов на конкретные КБК.

Ошибка в сумме налога

Если бухгалтер указал в платежке по конкретному КБК сумму налога в меньшем размере, нужно составить еще одно платежное поручение на недостающую разницу.

Если компания перечислила деньги на уплату налога в большем, чем нужно размере, разница отразится на ЕНС в виде положительного сальдо, которое можно будет:

-

Оставить на ЕНС для дальнейшего списания в счет оплаты налогов и взносов.

-

Зачесть в счет будущих платежей с помощью заявление о зачете.

-

Вернуть на рачетный счет в банке.

Ошибка в статусе налогоплательщика

При оплате налогов платежкой на конкретный КБК в поле 101 указывается значение «02».

Если в этом реквизите ошибочно указали значение «01» вместо «02», нужно подать уведомление об исчисленных суммах налога с указанием КБК налога, на который перечисляются деньги, или подать заявление о зачете.

Если компания хочет до конца года продолжить платить налоги с помощью платежки на конкретные КБК вместо сдачи уведомления, нужно воспользоваться вторым вариантом — направить в налоговую заявление о зачете. В этом случае она не потеряет право на оплату налога платежкой со статусом «02».

Ошибка в реквизитах получателя платежа

Если ошибка допущена в таких реквизитах получателя платежа, как его ИНН или КПП — ничего исправлять не нужно. Эта ошибка не повлияет на зачисление денег в счет уплаты налога на конкретный КБК.

Однако, нужно убедиться, что деньги поступили на счет, а не попали в невыясненные платежи.

Ошибка в банковских реквизитах получателя платежа

Как и в случае с перечислением денег на ЕНС с помощью ЕНП, неверно указанный номер счета получателя платежа (Федерального казначейства) является критичной ошибкой. Она приведет к тому, что деньги не попадут на единый налоговый счет организации и «повиснут» в невыясненных платежах.

Обязанность по уплате налога будет считаться неисполненной и, если на ЕНС компании недостаточно денег для оплаты налога, на образовавшуюся задолженность начнут начисляться пени.

Чтобы исправить ошибку, организации нужно:

-

Повторно оплатить налог — указать в платежке верный номер счета.

-

Вернуть деньги, зачисленные на другой счет — направить в ИФНС заявление в свободной форме.

Ошибка в периоде, за который уплачивается налог

Порядок исправления этой ошибки зависит от того, какой период был указан в платежке.

-

Более ранний или поздний период.

Если в платежке по ошибке указали более ранний или поздний период, нужно предоставить в ИФНС уведомление, в котором указать верный период.

Чтобы не потерять право на уплату налога на конкретный КБК, вместо сдачи уведомлений, организация может подать 2 заявления: одно на отмену зачета, которым будет снята «бронь» с лишних денег, зарезервированных на НДФЛ, и второе — на зачет денег по верному периоду.

-

Несуществующий период.

Потребуется сдать уведомление об исчисленных суммах налога или заявление о зачете, с указанием КБК и периода, на которой направляются деньги.

Ошибка в КБК

При оплате налога платежными поручениями с кодом «02» указывается конкретный КБК платежа.

Порядок исправления ошибки зависит от того, какой КБК указали в платежке:

-

КБК единого налогового счета.

Деньги попадут на ЕНС, но не будут зарезервированы на конкретном КБК. Тогда потребуется сдать уведомление или подать заявление о зачете.

Второй вариант предпочтительнее для компаний, которые хотят сохранить право оплаты налога платежкой вместо сдачи уведомлений об исчисленных суммах налога.

-

КБК другого платежа.

Если деньги по платежке зачислили на другой КБК, сдайте корректирующее уведомление или два заявления.

В уведомлении нужно заполнить два блока «Данные» на второй странице документа. В первом блоке укажите неверный КБК и сумму платежа «0», во втором — верный КБК и корректную сумму налога.

Для сохранения права на оплату налогов платежей со статусом «02» составьте 2 заявления: одно об отмене зачета и второе — на зачет денег по верному коду.

-

Неверный КБК.

Если в платежке указали несуществующий КБК, деньги все равно попадут на ЕНС, но не будут зарезервированы за конкретным налогом. Потребуется сдать уведомление или заявление о зачете.

Ошибка в ОКТМО

В поле ОКТМО платежки на оплату налога по конкретному КБК нужно указывать код территории, на которой аккумулируются деньги от уплаты налога. Если этот код указали неверно, исправить его можно тем же способом, что и при ошибке, допущенной в КБК, а именно:

-

Сдайте корректирующее уведомление с заполнением двух блоков «Данные» на второй странице документа.

-

Направьте в налоговую инспекцию заявление о зачете.

Корректирующее уведомление в таких случаях можно не сдавать, если после оплаты налога платежкой компания предоставила отчетность по налогу.

Ошибка в ИНН налогоплательщика

Ошибка, допущенная в ИНН налогоплательщика, является критичной, так как деньги не попадают на счет компании.

Чтобы исправить такую ошибку, налогоплательщик должен:

-

Повторно оплатить налог платежным поручением со статусом «02» или через пополнение ЕНС.

или

-

Уточнить платеж, если деньги не пошли в счет оплаты задолженности третьего лица и имеется его письменное согласие.

или

-

Попросить бухгалтера организации вернуть ошибочно перечисленные деньги на ЕНС плательщика.

Какие ошибки не помешают зачислить деньги на ЕНС

Некритичными считаются практически все ошибки, кроме зачисления денег на ИНН другого лица и на другой счет Федерального казначейства.

Ошибки в сумме налога, статусе плательщика, в реквизитах получателя платежа (кроме номера счета), в периоде и КБК налога, а также в ОКТМО не повлекут серьезных последствий. Деньги, полученные по уведомлению с указанными ошибками, попадут на ЕНС компании, чей ИНН указан в платежке. Далее налоговая спишет их в счет оплаты налога по уведомлению или на основании предоставленной отчетности.

Но если ошибка допущена в ИНН компании или в счете Федерального казначейства, деньги на ЕНС плательщика не поступят, а обязанность по уплате налога не будет исполнена.

Как проверить, поступил ли платеж на ЕНС в счет уплаты налогов

Проверить зачисление денег в счет уплаты налогов на ЕНС можно несколькими способами:

-

В личном кабинете налогоплательщика на сайте ФНС — в разделе «ЕНС».

-

В бухгалтерской учетной программе.

-

Из справки о принадлежности сумм ЕНП.

Получить эту справку можно в личном кабинете, по ТКС, по почте или обратившись в налоговую лично. Срок подготовки документа — 5 рабочих дней.

Форма и формат заявления на получение справки утверждены приказом ФНС от 14.11.2022 № ЕД-7-19/1086@.

Будут ли пени по налогу, если из-за ошибки деньги попали в бюджет, но не на тот КБК

Нет. Ошибка в указании кода бюджетной классификации не повлияет на зачисление денег на ЕНС. При наступлении срока уплаты, налоговая спишет деньги со счета, даже если они зарезервированы под другой налог.

Если же налогоплательщик допустил ошибку в своем ИНН или номере счета получателя средств, и деньги на его ЕНС не поступили, то обязанность по уплате налога будет считаться неисполненной, и на возникшую в связи с этим задолженность будут начисляться пени.

Как избежать риска уплаты налога с ошибкой

Ошибки при оплате налогов в ряде случаев могут привести к негативным последствиям.

Некритичные ошибки исправляются с помощью подачи в ИФНС уведомления об исчисленных суммах налога или заявления о зачете.

Критичные — потребуют повторной оплаты налога и возврата ошибочно перечисленного платежа. В обоих случаях бухгалтерии придется потратить дополнительное время и силы на устранение последствий от этих ошибок.

Исключить вероятность некорректной уплаты налога можно, передав функции бухгалтерского и налогового учета внешнему провайдеру. Это:

-

Избавит компанию от риска совершить ошибки при оплате налогов и доначислений.

-

Позволит сэкономить время на рутинных задачах, чтобы высвободить его на решение стратегических вопросов.

-

Позволит оптимизировать расходы на функции учета и отчетности.

Делегируйте ведение бухгалтерского и налогового учета настоящим профессионалам СберРешений.

Ведение бухгалтерского и налогового учета

Настройка учетной базы и первый месяц обслуживания 1₽

Реклама: АО «Интеркомп», ИНН: 7709688816, erid: LjN8KMsKU

Ранее мы писали, что оплата штрафа не означает его автоматическое погашение Но иногда возникает ситуация, когда штраф оплачен, прошли стандартные сроки для погашения, а он так и «висит» непогашенным. Почему так происходит? Понять причины невозможно, если не знать как в целом устроена система оплаты и погашения штрафов.

Что такое ГИС ГМП

В ситуации с оплатой и погашением любых счетов/задолженностей всегда действуют 3 участника

-

Государственная структура, в чью пользу уходит платеж, так называемый «администратор доходов»

-

Организация, которая имеет право принимать и обрабатывать платежи на территории РФ, т.е. банки, платежные системы, через которые проходят платежи граждан

-

Гражданин, у которого есть обязательства перед государством.

Для обеспечения порядка в работе всех трех участников процесса нужна централизованная система, которая упростит процесс передачи, учета и обмена информацией между гражданами, банками и государством.

С этой целью и была создана Государственная Информационная Система о Государственных и Муниципальных Платежах (ГИС ГМП) — централизованная система, которая обрабатывает огромный массив информации в режиме реального времени, и позволяет оперативно довести до гражданина информацию о его обязательствах перед государством по принципу «одного окна». С одной стороны, органы государственной власти передают в ГИС ГМП информацию о появившемся начислении (задолженности), а с другой стороны, в эту же систему поступает информация об оплате начисления, что для гражданина облегчает проверку и подтверждение факта оплаченной услуги или задолженности. По этому же принципу работает проверка и оплата штрафов в нашем Сервисе. Всякий раз, когда вы проверяете и оплачиваете штрафы через приложение – обмен информацией происходит с участием ГИС ГМП.

Как взаимодействуют все участники процесса в ГИС ГМП на примере штрафа

-

Вы нарушаете ПДД

-

Камера или сотрудник полиции фиксирует нарушение

-

Орган государственной власти (ГИБДД, МАДИ, ФССП и т.д.) выносит постановление, ему присваивается УИН (уникальный идентификатор начисления)

-

Орган государственной власти передает информацию о созданном начислении в ГИС ГМП и формирует «письмо счастья». Иногда, наоборот, сначала формирует письмо, и только потом передает данные в ГИС ГМП.

-

Наш Сервис подключается к базе ГИС ГМП и загружает появившуюся информацию о нарушении в приложение

-

Вы получаете уведомление о штрафе в бумажном или электронном виде (при этом, штрафы, полученные с камеры, письмом могут прийти быстрее, т.к. Центры Автоматической Фиксации Правонарушений сразу отправляют данные нарушителю, а потом уже загружают данные в ГИС ГМП)

-

Вы оплачиваете штраф, банк передает информацию об оплате в ГИС ГМП, также происходит обмен данными между ГИС ГМП и органом государственной власти, который выписал постановление

-

После обработки данных, задолженность скрывается из ГИС ГМП, и погашается во всех информационных сервисах и в базах органов государственной власти.

Почему штраф не погашается

Основной причиной статуса непогашенных штрафов является нарушение условий взаимодействия между 3 участниками процесса. Зачастую, сама система ГИС ГМП не в состоянии исправить возникающие проблемы, т.к. является всего лишь посредником, информационным пространством. А корень проблемы нужно искать в действиях самого гражданина, банковской системы, или органа государственной власти.

Примеры:

-

Ошибка в действиях плательщика: не оплатил штраф или оплатил по ошибочным реквизитам, информации об оплате постановления нет в ГИС ГМП, т.к. «назначение платежа не выяснено»

-

Ошибка в действиях банковской системы: по регламенту, платеж должны незамедлительно передать в ГИС ГМП, но передали с опозданием, или возник технический сбой, и оплата вообще не прошла. Встречается при обработке платежей в последний день скидки.

-

Ошибка в действиях органов государственной власти: некорректная обработка и передача данных в ГИС ГМП, что приводит к неправильному статусу штрафа и его зависанию в системе. При выяснении обстоятельств, представитель ГИБДД или судебный пристав утверждают, что по их базе штраф/задолженность погашена и информация об оплате передана в ГИС ГМП, но по факту документ в ГИС ГМП обработан некорректно и задолженность «висит» во всех сервисах.

-

Технические сбои в работе самой системы ГИС ГМП, что влияет как на загрузку информации о появившемся штрафе, так и на передачу и обработку оплаты этого штрафа. В результате данные после оплаты в ГИС ГМП «зависают» и штраф не погашается.

Эти ошибки приводят к ситуации, когда штраф гражданином оплачен, но не погашается и в некорректном статусе штраф может висеть в ГИС ГМП месяцами, и отображаться непогашенным во всех сервисах по проверке штрафов. Учитывая вышеизложенные причины Сервис уделяет пристальное внимание непогашенным штрафам, и проводит комплекс мероприятий, направленный на устранение возникающих ошибок, а также берет на себя бремя погашения постановлений, обращаясь в систему ГИС ГМП и органы государственной власти, вплоть до компенсаций собственными средствами. Если вы оплатили штраф через наш Сервис, и он не погас в стандартные сроки, пожалуйста, свяжитесь с нами!

Актуально на 2023 год

Как оплатить штраф ГИБДД, если его нет в базе

Если копия постановления о штрафе пришла на почту, а найти и оплатить штраф не выходит, скорее всего, проблема на стороне банка или ГИБДД. Рассказываем, почему штрафа может не быть в базе, как его оплатить и как убрать из базы, если уже оплатили.

Свидетельство о регистрации ТС

Водительское удостоверение

Проверяем информацию о штрафах,

пожалуйста, подождите несколько секунд

Что за базы штрафов

База данных ГИБДД. Когда инспектор выносит постановление о штрафе, информация сначала попадает в эту базу.

Государственная информационная система о государственных и муниципальных платежах (ГИС ГМП). В эту базу штраф попадает из базы ГИБДД. Это виртуальная бухгалтерия Росказначейства. Из ГИС ГМП информацию забирают сервисы для оплаты штрафов, такие как «Штрафы ГИБДД».

Одновременно водитель получает уведомление на почту и бумажное письмо в почтовый ящик.

Когда водитель гасит долг, банк передает информацию в ГИС ГМП — информация о штрафе из базы пропадает. ГИБДД видит, что штраф погашен в ГИС ГМП, и гасит штраф в своей базе.

Если не оплатить штраф за 60 дней, долг уходит судебным приставам. Мы писали, что делать в такой ситуации.

Почему штрафа нет в базе

Не дошел до базы. Бывает, что информация в ГИС ГМП из ГИБДД попадает с задержкой. Или региональные отделы ГИБДД отправляют копию постановления по почте раньше, чем добавят штраф в базу. Поэтому, если штрафа в базе нет, для начала проверьте его еще раз через день.

База была недоступна. База ГИС ГМП хранится на серверах. Возможно, когда вы проверяли штрафы, на сервере проводились технические работы. Когда такое происходит, на Госуслугах вверху сайта висит баннер: «Услуги МВД России могут быть недоступны». Проверьте штраф через пару часов или воспользуйтесь альтернативным сервисом «Штрафы ГИБДД».

Неверный номер СТС. Бывает, что при проверке штрафа водитель ошибается в номере свидетельства о регистрации ТС. Проверьте номер — скорее всего, увидите штраф из постановления. Если номер верный, значит, информация о штрафе не дошла до базы, либо база была недоступна.

Неверный номер прав. Тоже частая ошибка при проверке штрафа. Проверьте номер водительского удостоверения и оплатите штраф.

Штраф выписан на юридическое лицо. Если машина принадлежит компании, ГИБДД почти всегда выписывает штраф не водителю, а организации — по ИНН. Если пришло постановление о нарушении на служебной машине, проверьте, на кого выписан штраф.

В базе произошел сбой. На стороне ГИС ГМП случаются компьютерные сбои. Росказначейство рекомендует проверить штраф на следующий день.

Это штраф за парковку. Обратите внимание на первые цифры в номере постановления. Если номер начинается с цифр 03554310 — это штраф за неоплату парковки в Москве, выписывает АМПП. Если номер начинается с 035604 — это нарушение правил парковки в столице, выписывает МАДИ. В других городах приходят штрафы от местных ведомств.

Если вы не согласны с этими штрафами, вы вправе их обжаловать. Срок обжалования — 10 дней со дня постановления.

Как оплатить штраф, если его нет в базе

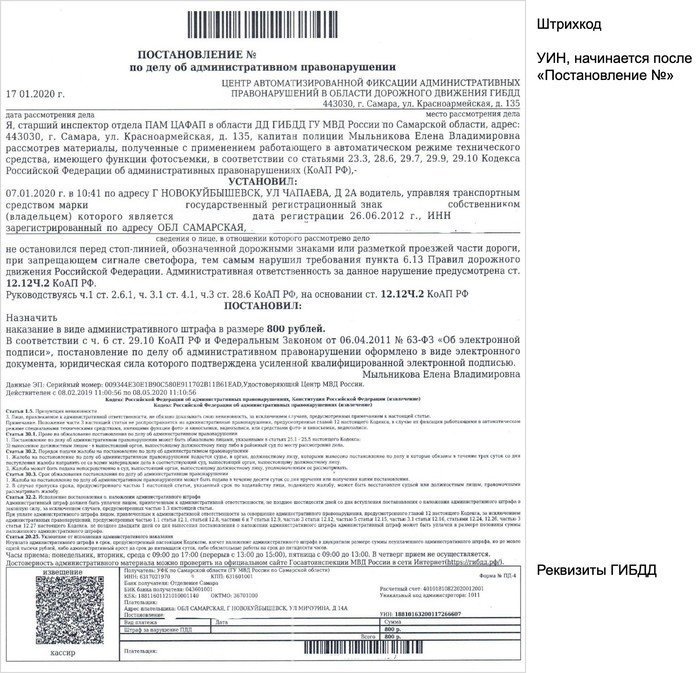

По УИН. У каждого штрафа свой уникальный идентификатор начисления. Впишите этот номер в окно проверки на Госуслугах после того, как получили копию постановления по почте.

По штрихкоду. В шапке постановления есть штрихкод. Поднесите его к считывателю банковского терминала и оплатите штраф.

По реквизитам. Обратитесь в ближайшее отделение банка, там знают, какой у ГИБДД номер расчетного счета. Реквизиты указаны в постановлении.

Пока вопрос со штрафом не решите, копию постановления не выбрасывайте. Это единственный документ по которому можно отследить, кто и когда выписал штраф

Почему штраф остался в базе после оплаты

Водитель ошибся в номере постановления. Водитель или оператор банка могли случайно оплатить штраф по неверным реквизитам. Обратитесь в банк, чтобы отозвать платеж и сделать новый. Если платеж уже ушел в ГИБДД, напишите туда заявление о возврате денег.

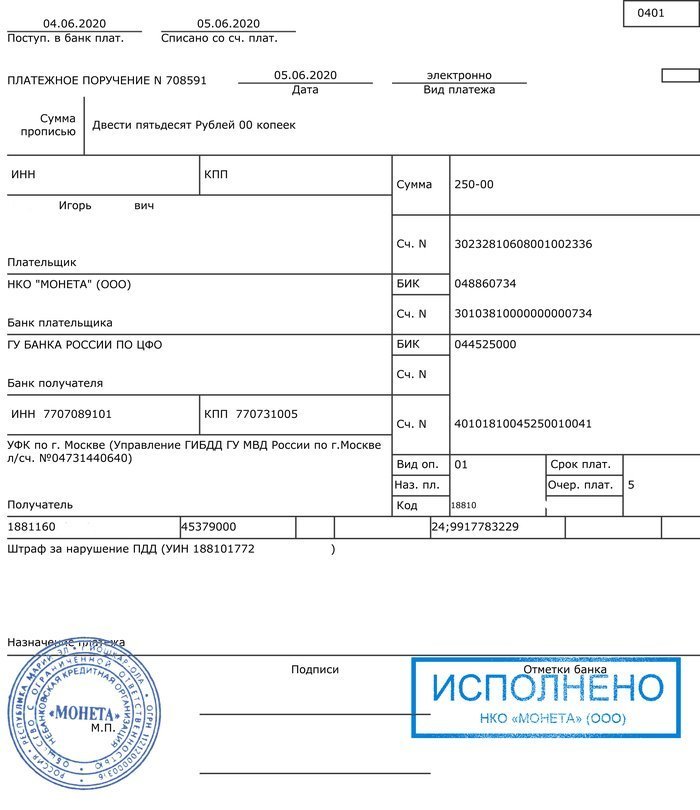

Банк не передал информацию о платеже в ГИС ГМП. Банки обязаны передавать платеж в течение трех дней, но мог случиться сбой компьютера или ошибиться человек. Попросите сделать выгрузку еще раз. Если банк утверждает, что данные передали, обратитесь в ГИБДД.

Если банк передал информацию в ГИС ГМП, то штрафа уже не будет на сервисах проверки и оплаты. Если штраф отображается — банк не передал информацию, либо штраф погашен частично.

Банк передал информацию о платеже в ГИС ГМП без указания УИН. Такое может произойти, если платеж принимал человек, а не компьютер. Обратитесь в банк с платежной квитанцией — ошибку должны исправить.

В постановлении ГИБДД неверные реквизиты. Если спустя три дня с даты проверки и оплаты штраф все еще числится в базе, обращайтесь в ГИБДД.

В ГИС ГМП произошел сбой. Проверьте статус платежа на следующий день после оплаты штрафа.

Как убрать оплаченный штраф из базы

Обратиться в банк. Попросите банк проверить, ушла ли информация о платеже в ГИС ГМП. Если есть сомнения — попросите выгрузить информацию в ГИС ГМП еще раз и подождите сутки. Если платеж все еще значится неоплаченным, обратитесь в ГИБДД — скорее всего, проблема на их стороне.

Написать или прийти в ГИБДД. Это можно сделать одним из трех способов:

- через сайт. В разделе для приема обращений ГИБДД опишите суть дела и прикрепите скан платежного поручения. Лучше всего написать заявление вручную и сфотографировать, потом приложить снимок;

- заказным письмом. Если штраф все еще в базе, напишите письмо в тот отдел, который его выписывал. Адрес и телефон для справок есть на постановлении;

- на приеме у руководителя отдела. Если в течение месяца вам не ответили, запишитесь на личную встречу с начальником отдела, сотрудник которого выписал штраф.

Перед поездкой в отделение возьмите платежное поручение от банка с отметкой «Исполнено».

Поручение банк выдает после оплаты штрафа. Обычная квитанция не подойдет, в ней нет реквизитов сторон. Обязательна отметка «Исполнено»

Запомнить

- Если на почту пришла копия постановления, а штрафа нет в базе, скорее всего, произошел сбой или ошибся человек.

- Оплатить такой штраф можно в банке: по УИН, штрихкоду или расчетному счету ГИБДД.

- Если штраф не появился в базе, вероятно, информация затерялась между базами ГИБДД и ГИС ГМП. Или банк не передал информацию в ГИС ГМП.

- Чтобы убрать оплаченный штраф из базы, обратитесь в банк — пусть проверят выгрузку информации о штрафе в ГИС ГМП.

- Если штраф все еще числится как неоплаченный, отправьте обращение через сайт, письмом или запишитесь на прием к начальнику отдела ГИБДД, сотрудник которого выписал постановление.

Ошибка при оплате штрафа ГИБДД через госуслуги — что делать?

Не могу оплатить штраф по гибдд выписали квитанцию и не могу оплатить через госуслуги пишет ошибка начисление невозможно оплатить с помощью госуслуг. Обратитесь в организацию от которой получено начисление. Что мне делать?

Обратитесь в любое отделение банка, и оплатите по вашей квитанции.

Спросить

Здравствуйте, Максим! Обратитесь в отделение сбербанка если есть УИН штрафа. Если его нет, тогда в отдел гаи кто выписывали штраф.

Спросить

Как оплатить штраф через Госуслуги и что делать после получения квитанции?

ШТРАФ ОПЛАЧЕН ЧЕРЕЗ ГОСУСЛУГИ ЧЕРЕЗ ДЕНЬ, ПОСЛЕ ПОЛУЧЕНИЯ КВИТАНЦИИ, Т.Е. со скидкой,31,08,2019, сегодня выдрали по постановлению суд, пристава, квитанцию скидывали об оплате на портал госуслуг, ЧТО ДАЛЬШЕ ДЕЛАТЬ? СПАСИБО,

С приостановкой карты СБ на 500 рублей из-за оплаченного штрафа ГИБДД: как вернуть списанную сумму?

Приставы наложили арест на карту СБ в сумме 500. На сайте фссп ИП штраф ГИБДД, выписали штраф в конце марта, оплатил я его в мае месяце через портал госуслуг. ИП возбуждено в сентябре. На портале госуслуг в разделе штрафы ГИБДД нет ни одного штрафа, а в разделе задолжностей висит этот штраф. 500 рублей с карты СБ списали. Квитанцию по оплате штрафа могу предоставить. И кто вернет списанную сумму.

Как разобраться с уведомлением о штрафе через Яндекс и оплатить его?

Получил уведомление о штрафе через Яндекс:

Оплата долга по ИП №98260/16/52065-ИП от 27.09.2016 в отношении Малышева В.П., Штраф ГИБДД///УИН 32252065160098260002; ИПО

Попробовал оплатить через сайт госуслуг — на сайте у меня никаких уведомлений о штрафах нет, при попытке оплатить по УИН выдается сообщение: Начисление №32252065160098260002 невозможно оплатить, так как ведомство аннулировало начисление. Как узнать, за что штраф и требуется ли что-то предпринимать?

Бесплатный вопрос юристам онлайн

Если Вам трудно сформулировать вопрос — позвоните, юрист Вам поможет:

Бесплатно с мобильных и городских