К сожалению, иногда возникают ситуации, когда по тем или иным причинам происходит переплата заработной платы (отпускных) работнику. Казалось бы, простейшая ситуация. Да, но только на первый взгляд.

Бухгалтеры – не роботы. В смысле, имеют право на ошибку. Да и роботы, то есть бухгалтерские программы, которые этого права вроде бы не имеют, тоже иногда «сбоят». И возникают ситуации, наподобие озвученной одним из участников группы ВКонтакте www.buhgalteria.ru: «Добрый день! Вопрос по начислению зарплаты и отпускных. При расчете отпуска за сентябрь получилась сумма 28 097,20 с учетом НДФЛ 3471. В бюджет перечислено 3471. Выплачено 28 097,20, а надо было 24 626,20. Как сейчас поправить, чтобы у сотрудников инспекции вопросов не возникло?» Тема оказалась «больной», откликов очень много. А вот качество некоторых советов – под большим вопросом. Кто-то предлагает «переделать в аванс», как бы забывая о том, что был выслан расчетный листок. Другой – «выдать разницу под отчет». Третий (в процессе обсуждения выяснилось, что сотрудник не хочет возвращать переплату ) советует удержать «просто так, без разрешения». Наконец, более здравомыслящие предостерегают: «Техническая ошибка не является счетной. Удержать без согласия работника нельзя. Так же как нельзя удержать зарплату, дважды перечисленную за один и тот же отработанный период. Работник пойдет в суд и выиграет это дело. И еще придется объяснять налоговой нестыковки в 6-НДФЛ». Понятное дело, мы не смогли остаться в стороне в этом споре. К тому же, бывают ситуации и посложнее.

Подсчитали – прослезились

Первоначально обратимся к трудовому законодательству. В соответствии со статьей 137 Трудового кодекса РФ заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

- счетной ошибки;

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Две последние ситуации обладают своей спецификой, поэтому в данной статье рассматривать их не будем.

Статья 8 Конвенции № 95 Международной организации труда «Относительно защиты заработной платы» определяет, что удержания с заработной платы разрешается производить в условиях и в пределах, предписанных национальным законодательством или определенных в коллективном договоре или в решении арбитражного органа.

Обратите внимание: удержание денежных средств на основании статьи 137 Трудового кодекса РФ возможно только из заработной платы сотрудников, работающих в организации на момент выявления счетной ошибки. Если работник уже уволился, то организация не лишается права доказывать свою позицию в суде. Но в этом случае основанием для подобного обращения в суд уже послужит пункт 3 статьи 1109 Гражданского кодекса РФ, согласно которому заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, не подлежат возврату при отсутствии недобросовестности с его стороны и счетной ошибки.

Читайте также «Налоговая заинтересовалась уровнем зарплат: что ответить?»

Ошибка ошибке рознь

Итак, работнику выплачены лишние суммы. Что можно считать счетной ошибкой?

Законодательство не содержит подобного определения. Определенную дополнительную информацию можно извлечь лишь из Постановления Совмина СССР и ВЦСПС от 23.02.1984 № 191 «О пособиях по государственному социальному страхованию». В данном документе под счетной понимают арифметическую ошибку. Однако данное постановление признано недействующим еще в 2010 году.

Тем не менее и сотрудники Роструда в своих разъяснениях, и суды (например, Определение Верховного суда РФ от 20.01.2012 № 59-В11-17 и др.) придерживаются мнения, что счетная ошибка – это все же ошибка арифметическая. Собственно, только такое определение вытекает из толкования значения слова «счетный».

Разберем случаи того, что можно считать счетной ошибкой, а что нет.

Так, ошибочно выплаченная заработная плата работнику (по табелю он не проработал в отчетном периоде ни дня) и премия, так как они выплачены не по его вине и не в связи со счетной ошибкой, не могут быть с него взысканы (заочное решение Моргаушского районного суда Чувашской Республики от 03.06.2011 по делу № 2-354/2011).

Неправильное применение положения о начислении заработной платы не является счетной ошибкой, так как произошло по вине работодателя (Определение Московского областного суда от 12.10.2010 № 33-19764).

Неправильное начисление зарплаты за работу по совместительству и неправильный расчет среднего заработка не являются счетной ошибкой (кассационное определение Волгоградского областного суда от 26.01.2012 по делу № 33-644/2012).

Если работодатель предоставил работнику отпуск, а затем не произвел удержание за использованные, но не отработанные дни отпуска при увольнении работника, в том числе при недостаточности суммы денежных средств, начисленных работнику, то он не вправе взыскивать с бывшего работника в судебном порядке денежные средства, выплаченные ему в качестве заработной платы за предоставленный отпуск (Определение Санкт-Петербургского городского суда от 21.09.2011 № 33-14380/2011). Аналогичное мнение высказано в Определении Верховного суда РФ от 14.03.2014 № 19-КГ13-18, который указал, что действующее законодательство не содержит оснований для взыскания суммы задолженности в судебном порядке с работника, использовавшего отпуск авансом.

Выплата премии по ошибке дважды (приказ о премировании дважды ошибочно загрузили в автоматизированную систему учета) также не является счетной ошибкой (решение Ленинского районного суда г. Орска Оренбургской области от 05.10.2010 по делу № 2-2094/2010).

По мнению ответчика, счетная ошибка – это результат неверного применения правил арифметики. Разновидностью счетной ошибки может быть, в частности, получение неправильного итога при сложении.

Суд пришел к выводу, что речь идет не об ошибках в исчислении (премия была исчислена правильно), а о том, что недобросовестный работник получил ее два раза. В то же время истец не представил суду доказательств неправомерных действий работника, т. е. что его действия были направлены на получение не полагающихся ему денежных сумм. Расчетно-платежных ведомостей ответчик не видел, поэтому не мог знать об основаниях начисления и повторной выплате премии, следовательно, недобросовестность ответчика не установлена.

Обратите внимание

«Спектр» счетных ошибок достаточно узок, и доказать суду, что произошла именно счетная ошибка, очень сложно. Арбитражная практика не на стороне работодателя. Независимо от эмоций, согласия или несогласия это нужно учитывать.

Дополнительно суд указал, что в связи с тем, что ответчик к этому времени уже не был работником истца, то в обязательствах по выплате денежных сумм положения статьи 1109 Гражданского кодекса РФ на обязанной стороне всегда выступает профессионал, то есть лицо, обладающее специальными навыками в той или иной сфере гражданского оборота. Ошибки, совершенные таким профессионалом, законодатель относит на его неправомерное поведение. Суд пришел к выводу, что повторная загрузка работником истца приказа о премировании в автоматизированную систему, последующая проверка поступивших ведомостей на бумажном носителе начальником отдела и бухгалтером, подписание расчетно-платежных ведомостей, реестров на выдачу заработной платы (премий) главным бухгалтером, заместителем директора по финансам свидетельствуют о неправомерном поведении лиц, обладающих специальными познаниями (недостаточной внимательности). Правовые ошибки, совершенные такими профессионалами, законодатель относит на их неправомерное поведение.

Аналогичное мнение найдем в Определении Верховного суда РФ от 20.01.2012 № 59-В11-17. Верховный суд согласился с мнением суда первой инстанции, который исходя из буквального толковании норм действующего трудового законодательства пришел к выводу, что счетной следует считать ошибку, допущенную в арифметических действиях (действиях, связанных с подсчетом), в то время как технические ошибки, в том числе совершенные по вине работодателя, счетными не являются.

Как мы видим, «спектр» счетных ошибок достаточно узок и доказать суду, что произошла именно счетная ошибка, очень сложно. Арбитражная практика не на стороне работодателя. И нам надо это учитывать, независимо от эмоций, согласия или несогласия с позицией служителей Фемиды.

Сотрудника «крайним» не выставишь

Попытки взыскать излишнюю заработную плату на основании того, что заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом, также не слишком упрощают положение работодателя.

Подобные заявления нужно доказать, а это в разы труднее, чем доказать, что допущенная ошибка является счетной.

В том же кассационном определении Волгоградского областного суда от 26.01.2012 по делу № 33-644/2012 подобная попытка работодателя была легко опровергнута судом по следующим основаниям. Работа сотрудника по должностям паспортиста и ответственного за центральное отопление подтверждается представленными самим же истцом письменными доказательствами, подтверждающим фактическое исполнение обязанностей по данным должностям, а именно удостоверениями о прохождении обучения по должности ответственного за центральное отопление, актом передачи лицевых карточек, графиками мероприятий по подготовке к отопительному сезону.

В кассационном определении Хабаровского краевого суда от 03.02.2012 по делу № 33-719 судьи также пришли к выводу, что истец не представил доказательств недобросовестности работника либо счетной ошибки. Никаких ложных сведений работница не предоставляла, никаких действий, которые могли бы повлиять на определение размера денежной выплаты, не совершала. Счетной ошибки также в данном случае не усматривается.

А иногда выплаты «лишних» сумм вообще могут быть следствием не некой ошибки, а вполне сознательных действий руководства организации, что в дальнейшем не нравится собственникам.

Так, в Постановлении ФАС Центрального округа от 24.08.2010 по делу № А54-5466/ 2009-С14 была рассмотрена ситуация, когда общество обратилось с иском к гражданину о взыскании убытков, причиненных его действиями как единоличного исполнительного органа акционерного общества, выразившимися в повышении заработной платы должностным лицам общества. Ответчик, будучи директором общества, ссылаясь на увеличение объема работ, повысил должностные оклады пяти должностным лицам: финансовому директору, первому заместителю генерального директора, главному инженеру, инженеру-экономисту I категории, главному бухгалтеру.

Суд не признал вину ответчика, мотивируя тем, что, решая вопрос о повышении должностных окладов, ответчик, являясь генеральным директором общества, действовал в соответствии с требованиями действующего законодательства и устава общества и истцом не представлено доказательств того, что повышение должностных окладов экономически не обосновано.

Хотя в кассационном определении Забайкальского краевого суда от 27.12.2011 по делу № 33-4545-2011 требования о взыскании излишне выплаченной работнику заработной платы были удовлетворены, поскольку ответчик, несмотря на извещение его о расторжении заключенного с ним трудового договора, продолжал самовольно исполнять обязанности директора фонда поддержки малого предпринимательства и получать заработную плату, выплата которой является злоупотреблением ответчиком своими правами.

То есть, можем провести грань между недобросовестными действиями работника, направленными на получение излишних сумм, и отсутствием вины в создании подобной ситуации.

Сбой в программе

А вот сбой в компьютерной программе учета суды довольно массово относят к счетной ошибке.

В апелляционном определении Верховного суда Республики Карелия от 25.03.2016 № 33-1060/2016 было признано, что ошибка, произошедшая вследствие сбоя в компьютерной программе, в результате чего работнику была излишне выплачена компенсация за неиспользованный отпуск, является счетной.

Новосибирский областной суд в Определении от 20.01.2011 по делу № 33-126/2011 пришел к выводу, что под счетной ошибкой прежде всего следует понимать явную арифметическую ошибку, а не ошибку в применении норм трудового законодательства или иных нормативно-правовых актов, содержащих нормы трудового права. Сбой влечет именно математическую ошибку, а не ошибку работодателя в применении норм трудового законодательства, исключающую взыскание с работника излишне выплаченных сумм.

В то же время суд вполне обоснованно, на наш взгляд, заключил следующее. Истец, ссылаясь на сбой в бухгалтерской программе, не представил тому соответствующих доказательств.

То есть вывод прост – мало заявить, что был компьютерный сбой. Этот факт неким образом нужно доказать.

Оренбургский областной суд в Апелляционном определении от 07.03.2012 по делу № 33-1384-2012 также признал компьютерный сбой арифметической ошибкой. При этом суд учел и представленные доказательства в знак реального наличия сбоя. Этими доказательствами послужили акт обнаружения счетной ошибки и акт технического заключения, утвержденный директором предприятия и согласованный директором обслуживающей организации по сопровождению программного обеспечения.

Так же действовала организация в части оформления доказательств сбоя и в ситуации, которую рассмотрел Самарский областной суд в Определении от 18.01.2012 по делу № 33-302/2012. Суд признал сбой счетной ошибкой.

Поэтому у работодателя есть шанс доказать, что ошибка была счетной, увязав ее с компьютерным сбоем.

Читайте также «Сбой в программе приравняли к счетной ошибке»

Может, договоримся?

Но даже если произведенная выплата является счетной ошибкой, то, согласно статье 248 Трудового кодекса РФ, взыскание с виновного работника суммы причиненного ущерба, не превышающей среднего месячного заработка, производится по распоряжению работодателя. Распоряжение может быть сделано не позднее месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

А вот если месяц истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, то взыскание может осуществляться только судом.

Не слишком утешительно для бухгалтера, который, получается, права на ошибку все же не имеет. Ведь с точки зрения закона, защищающего права работника, в том числе и недобросовестного, взыскать суммы переплат в законном порядке довольно сложно, если вообще возможно.

Поэтому, как ни прискорбно об этом писать, но самый лучший способ решения проблемы – это все же договориться с работником. Так как по суду при фактической собственной правоте работодатель зачастую оказывается неправым формально.

Конечно, есть определенный тип людей, с которыми соглашение априори невозможно, но большинство, особенно работающих на предприятии, не уволенных на момент обнаружения ошибки, – вполне вменяемые люди, в достаточной мере зависящие от работодателя. И на пустом месте идти на конфликт с системой не будут.

Если договоренность достигнута, то обязательно необходимо письменное обращение работника, содержащее просьбу удержать лишние суммы из его зарплаты. На это указывает письмо Федеральной службы по труду и занятости РФ от 09.08.2007 № 3044-6-0. Согласно письму ФСС РФ от 20.08.2007 № 02-13/07-7922, излишне выплаченная сумма пособия по временной нетрудоспособности, по беременности и родам может быть удержана только с письменного согласия работника. Но даже и без этих писем понятно, что письменное согласие работника необходимо, чтобы избежать возможных судебных тяжб, особенно если работник передумает.

Трудовое законодательство не содержит требований или пояснений в отношении того, как нужно оформить счетную ошибку. По нашему мнению, для этого необходимо оформить служебную записку, докладную, акт.

Оформляем счетную ошибку

Итак, бухгалтер ООО «Сафари» допустил счетную ошибку, в результате чего работнику была излишне выплачена заработная плата в размере 7820 руб.

При обнаружении ошибки была составлена следующая служебная записка на имя руководителя организации.

ПРИМЕР 1. СЛУЖЕБНАЯ ЗАПИСКА ГЛАВБУХА

Директору ООО «Сафари»

Патрушеву М. Е.

От главного бухгалтера Кручининой М.Ф.

Служебная записка от 24.10.2018

В результате проведенных мероприятий внутреннего контроля была обнаружена счетная ошибка бухгалтера Столиной А. В.

В связи с допущением данной счетной ошибки работнику Осипову М. Е. 04.10.2018 была излишне выплачена заработная плата за сентябрь 2018 года в сумме 7820 руб.

Так как ошибка является счетной, то предлагаю провести соответствующую беседу с работником, по итогам которой либо произвести удержание излишне выплаченных суммы из зарплаты Осипова М. Е. на основании его заявления, либо передать материалы в юридический отдел для взыскания суммы в судебном порядке.

Приложение: Объяснительная бухгалтера

Столиной А. В.

Затем была проведена беседа с данным работником, по итогам которой он написал следующее заявление.

ПРИМЕР 2. СОГЛАСИЕ РАБОТНИКА НА УДЕРЖАНИЕ

Директору ООО «Сафари»

Патрушеву М. Е.

От механика Осипова М .Е.

25.10.2018

Заявление

Мне 04.10.2018 года была излишне выплачена заработная плата за сентябрь 2018 года в сумме 7820 руб. Выплата была произведена в результате счетной ошибки, доказательства чего мне были представлены в бухгалтерии предприятия.

Я согласен добровольно и в полном размере возместить необоснованно излишне выплаченную мне из-за счетной ошибки сумму, в связи с чем прошу удержать из причитающегося мне аванса за октябрь 2018 года сумму излишне перечисленной мне заработной платы за сентябрь 2018 года в размере 7820 руб.

Осипов М. Е.

Не забываем, что общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% заработной платы, причитающейся работнику (ст. 138 ТК РФ).

Операция «под отчет»

Некоторые специалисты предлагают возникшую разницу оформить как выдачу в подотчет. Что ж, этот способ не лишен своих плюсов. Как, впрочем, и минусов. Минусом можно назвать назначение платежа, ведь в платежке будет указана «выплата заработной платы», что в случае возникновения судебных ситуаций сильно подорвет позицию работодателя.

А возможна ли выдача под отчет без заявления работника? Да, в данном случае без него можно обойтись. Указанием Банка России от 19.06.2017 № 4416-У внесены изменения в Указание Банка России от 11.03.2014 № 3210-У относительно порядка расчетов с подотчетными лицами. Заявление работника на выдачу подотчетной суммы стало необязательным. Достаточно одного распорядительного документа руководителя. В качестве такового может выступить, например, приказ генерального директора или руководителя соответствующего департамента.

И если данный работник реально будет приобретать ТМЦ для предприятия или будет отправлен в командировку, то, пожалуй, вопрос может закрыться. Но если данный конкретный работник ничего не закупает и никуда не ездит, то ситуация, сделав круг, вернется в исходное положение. Ведь, чтобы вернуть излишне выданные в подотчет деньги, нужна та же самая вышеописанная процедура согласия работника.

Предположим, что он не соглашается. По суду вернуть излишне уплаченные подотчетные суммы, конечно, проще. Однако необходимо доказать факт излишней переплаты подотчетных сумм. И в ситуации явной враждебности работника будет проблематично доказать, что деньги, выплаченные с основанием «заработная плата» на самом деле являются подотчетными суммами.

P.S. Таким образом, прекрасно видно, что ситуация с переплатой зарплаты, премии очень сильно зависит от доброй воли работника. Правда, у работодателя есть свои механизмы восстановления справедливости. Основной способ выправления положения в ситуации несговорчивости персонала – это корректировка будущих премий. Но и тут есть свои нюансы. Если подобная корректировка в части удержания будет оформлена официально, будут с точностью совпадать суммы излишней переплаты и сумма удержания, то вновь у работника появляется неплохой шанс доказать в суде свою правоту. Это необходимо учесть, прежде чем применять подобный вариант действий. И еще: об отражении перерасхода отпускных и их возврата подробно можно прочитать в журнале «Практическая бухгалтерия» № 9, сентябрь, 2018, стр. 62 или на нашем сайте: www.pb.buhgalteria.ru.

Сергей Данилов, корреспондент «ПБ»

Содержание страницы

- Как определить характер допущенной в расчетах ошибки

- Какие действия следует предпринять при обнаружении счетной ошибки

- Как доказать счетный характер допущенной в расчете ошибки

- Как отразить возврат денег в бухучете

В ходе исполнения должностных обязанностей работники бухгалтерского подразделения компании выполняют большое количество математических вычислений, при котором неизбежны ошибки.

Арифметические ошибки, полученные при подсчете заработной платы сотрудникам организации из-за недочетов в использовании элементарных математических операций в виде сложения или умножения, вычитания или деления, называют счетными ошибками.

Что понимается под счетной ошибкой для удержаний из заработной платы?

В трудовом законодательстве РФ указанное понятие не раскрывается. Термин встречается в письме Роструда № 1286 (01.10.2012), Определении ВС РФ № 59-В11-17 (20.01.2012), подтверждающим в качестве счетных ошибки, образовавшиеся исключительно в результате выполнения арифметических действий.

Удержание из начисленного гражданину заработка средств, раннее выплаченных ему из-за некорректности в расчетах, предусматривается согласно ст. 137 ТК РФ.

В каких случаях и за какой период производится перерасчет заработной платы при обнаружении счетной ошибки?

Как определить характер допущенной в расчетах ошибки

Для того чтобы установить тип расчетной ошибки, следует выяснить, в результате каких действий она образовалась.

Счетной будет признана ошибка при осуществлении расчета заработной платы сотруднику предприятия, произошедшая из-за неверного исполнения математических действий или сбоя, случившегося в компьютерной программе в ходе проведения расчета.

Как произвести удержание из зарплаты сумм, излишне выплаченных работнику вследствие счетных ошибок?

Другие варианты ошибок не признаются в качестве счетных, в том числе если:

- на счет работнику повторно произвели перечисление любой выплаты;

- при проведении расчета оказалось неучтенным время неоплачиваемого отдыха сотрудника;

- сумма подоходного налога, удержанная из заработка сотрудника, оказалась больше требуемой;

- премиальные и иные поощрительные выплаты, включая надбавки, выплачены работнику при отсутствии соответствующего распоряжения руководства организации.

Как в бухгалтерском учете исправить ошибки, связанные с излишне выплаченной заработной платой?

Причиной несчетных ошибок являются случаи двойного начисления средств, неправильное использование законодательных норм или правил внутреннего трудового распорядка компании.

Недочеты, связанные с некорректным вводом данных в компьютерную программу, отнесены к техническим.

К сведению! В некоторых ситуациях ошибки, возникшие по причине небрежности в работе или недостаточной квалификации сотрудника предприятия, по решению суда могут быть отнесены не к счетным, а к техническим нарушениям.

Какие действия следует предпринять при обнаружении счетной ошибки

В случае обнаружения в организации счетной ошибки, образовавшейся при выплате заработка служащему, излишек выплаченных денег подлежит возврату путем удержания (ст. 137 ТК РФ).

Как вернуть излишне выплаченную зарплату?

Удержание допустимо, если сотрудник не имеет возражений против причины и размера подлежащих возврату средств, а с момента образования несоответствия прошло не больше 30 дней.

Удерживаемая сумма не может составлять больше 20% от полагающейся гражданину выплаты после удержания НДФЛ (ст. 138 ТК РФ).

Согласие сотрудника должно выражаться письменно в виде заявления на имя руководства предприятия или в виде собственноручной подписи об ознакомлении с текстом приказа по удержанию средств, подписанного руководителем работодателя.

Если работник возражает против списания с его заработка некоторой суммы или против списания средств вообще, то работодатель может разрешить спорную ситуацию, обратившись с заявлением в суд (ст. 248 ТК РФ).

Как доказать счетный характер допущенной в расчете ошибки

При обращении в суд предприятие должно представить документальные доказательства допущенной исполнителями счетной ошибки и подробно описать алгоритм выполненного расчета.

Если обнаружена ошибка в используемой организацией расчетной программе, специалист отдела информационных технологий должен зарегистрировать сбой программы и отразить в подготавливаемом отчете, в результате каких неполадок операции по расчету показателей оказались неверными.

Кроме отчета ОИТ, в суд следует предоставить объяснение бухгалтера с математическими расчетами, демонстрирующими фрагмент, ставший причиной неточности итогового значения.

При обнаружении допущенной бухгалтером описки или опечатки (к примеру, в виде 10000 руб. вместо 1000 руб.) организация имеет шанс взыскать сумму переплаты. Но программный сбой или двойная выплата заработной платы будут отнесены к техническим или математическим нарушениям, не подпадающим под законодательные нормы.

Техническое нарушение может возникнуть из-за:

- неправильного выставления коэффициента при подсчете заработной платы;

- оплаты за один расчетный период по нескольким (разным) основаниям;

- некорректного заведения в программу исходных параметров для расчета;

- применения налоговых льгот, не имеющих отношения к конкретному сотруднику.

Если организация не сможет доказать опосредованную связь между счетной ошибкой и программным сбоем, суд не поддержит требование по возврату средств.

К сведению! Если организация произведет возврат средств без согласия сотрудника, последний вправе обратиться с заявлением о нарушении его прав в суд. По судебному решению работодатель будет обязан вернуть взысканную сумму и компенсировать причиненный работнику моральный вред даже в случае, когда у компании имелись основания для требования возврата излишне выданной суммы.

Как отразить возврат денег в бухучете

Излишняя сумма денег может взыскиваться предприятием из начисленного заработка сотрудника при наличии его согласия или работник самостоятельно вносит средства.

Если сотрудник лично сдает деньги в кассу работодателя, выполняется операция:

Дебет сч. 50 / Кредит сч. 70.

Если работник перечисляет средства на расчетный счет компании в банке, проводка выглядит так:

Дебет сч. 51 / Кредит сч. 70.

Когда действительно имела место арифметическая ошибка при расчете зарплаты, необходимы следующие операции:

- Дебет сч. 20, 26, 23 / Кредит сч. 70 (сторно избыточного начисления);

- Дебет сч. 73 / Кредит сч. 70 (списание начисленного излишка на прочие расчеты с работниками).

При наличии заявления сотрудника или его подписи на приказе предприятие производит удержание излишне выплаченных средств:

Дебет сч. 70 / Кредит сч. 73 (удержание суммы из работной платы служащего).

В случае отказа суда в удовлетворении иска предприятия к гражданину или окончания срока исковой давности невозвращенная сумма средств списывается операцией:

Дебет сч. 91(2) / Кредит сч. 70.

В случае, когда работник недополучил причитающуюся ему заработную плату (получил в меньшем размере), в бухгалтерском учете выполняют запись:

Дебет счета учета затрат / Кредит сч. 70 (доначисление заработка).

Корректировка расчета НДФЛ

По недоплаченной заработной плате должны проводиться корректировки суммы страховых взносов и налога по прибыли, доначисление НДФЛ с перечислением в бюджет.

Соответствующие проводки выглядят следующим образом:

- Дебет сч. 70 / Кредит сч. 68 (удержана недостающая сумма НДФЛ);

- Дебет сч. 68 / Кредит сч. 51 (перечисление разницы по НДФЛ в бюджет);

- Дебет счета учета затрат / Кредит сч. 69 (доначисление взносов по страхованию);

- Дебет сч. 99 / Кредит сч. 68 (сторно излишка начисления по налогу по прибыли).

При оплате заработка сверх положенного выявленный излишек удержанного с сотрудника НДФЛ может быть учтен при расчете оплаты за будущие периоды (ст. 226 НК РФ).

Иногда при увольнении работника образуется излишне удержанный налог, когда подлежащая сторнированию сумма НДФЛ превышает начисленную в следующие периоды. По заявлению сотрудника предприятие производит возврат денег (ст. 231 НК РФ) в течение 3 месяцев от даты письменного обращения.

Ошибочный излишек по заработной плате не признается нарушением для расчета взносов по ПФР, поэтому вносить коррективы в отчет (РСВ) не требуется.

К сведению! Получение работником превышения размера заработка из-за счетной ошибки нельзя считать его материальной выгодой или беспроцентным займом и облагать налогом по повышенной ставке (35%).

В случае увольнения сотрудника или его несогласия с удержанием денег из заработка, приведшего к длительному судебному процессу, организация уведомляет ФНС о невозможности взыскания налога с выплаченного (работнику) дохода.

Актуально на: 16 января 2018 г.

0

При расчете заработной платы и иных выплат работнику, в т.ч. пособий, могут быть допущены счетные ошибки. Счетной считается ошибка, которая возникла при проведении арифметических подсчетов (Письмо Роструда от 01.10.2012 № 1286-6-1, Определение Верховного Суда от 20.01.2012 № 59-В11-17). Признание ошибки счетной важно с точки зрения последующих действий работодателя. Ведь недоплаченные суммы работнику придется выдать в результате любого рода ошибки. А вот излишне выплаченные средства удержать у работника удастся только в том случае, если ошибка будет признана счетной (ст. 137 ТК РФ). Подробнее о счетных ошибках при начислении заработной платы мы рассказывали в нашей консультации.

Учитывая, что сумма, которая не была выдана в результате счетной ошибки или была излишне перечислена работнику в результате такой ошибки, должна быть перечислена работнику или удержана соответственно, факт обнаружения такой ошибки необходимо подтвердить документально. Так, может быть составлен акт об обнаружении счетной ошибки, образец которого приведем ниже.

Форма акта об обнаружении счетной ошибки

Законодательство не предусматривает обязательной формы акта об обнаружении счетной ошибки. Поэтому то, как оформить возникновение счетной ошибки, организация определяет для себя самостоятельно.

В акте необходимо указать сущность счетной ошибки, ее величину и действия, которые необходимо предпринять для исправления допущенной ошибки. Акт может быть составлен лицом, ответственным за расчет сумм, или лицом, обнаружившим ошибку. Акт утверждается руководителем организации. С составленным актом необходимо ознакомить работника под роспись.

Приведем примерный

Скачивать формы могут только подписчики журнала

Вы подписчик?

Войдите на сайт и скачивайте нужные формы

Войти на сайт

Вы не подписчик?

Попробуйте все возможности подписки. Бесплатно на 2 дня

Пробный доступ

Скачать

акта об обнаружении счетной ошибки при расчете пособия.

Образец заполнения такого акта на условных данных покажем ниже.

Также читайте:

- Проверяем расчет детских пособий

- Счетная ошибка при начислении заработной платы

-

Работник вернул излишне выплаченное пособие: что делать с НДФЛ и взносами

Бухгалтерская справка об исправлении ошибки — правила ее оформления должен знать каждый бухгалтер, поскольку ситуации, требующие исправления, возникают в учете часто. Рассмотрим, как ее составить, в нашей статье.

Назначение бухгалтерской справки

Бухгалтерская справка — универсальный первичный документ, который используется:

- для исправления ошибок, допущенных при оформлении типовых учетных операций;

- проведения операций, требующих ручного распределения начисленных сумм;

- оформления проводок, для которых отсутствуют типовые формы учетных документов.

Наиболее часто посредством бухгалтерской справки исправляют выявленные учетные ошибки. Универсальность этого документа позволяет применять его как для корректировки данных текущего отчетного периода, так и для исправлений, относящихся к предшествующим годам. При этом исправления, связанные с текущим периодом, отражаются либо операциями по допроведению сумм, либо сторнирующими, что дает возможность сохранить корректность суммарных оборотов по счетам за период.

Корректировки по предшествующим годам проводятся в корреспонденции со счетом 91 с отнесением сумм необходимых исправлений в прочие доходы или прочие расходы.

Подробнее об особенностях процедуры исправления ошибок в зависимости от их существенности и от того, когда они выявлены, читайте в статье «Способы исправления в бухгалтерском учете и отчетности».

Справка позволяет одновременно отражать исправления, вносимые как в бухгалтерский, так и в налоговый учет (ст. 313 НК РФ), и за счет этого сохранять правильность соотношения между данными 2 учетов.

Если вы выявили ошибку при расчете налога на прибыль, например, не учли какие-то расходы и переплатили налог, то для ее исправления также необходимо оформить бухгалтерскую справку. Получите пробный бесплатный доступ к «КонсультантПлюс». и переходите к образцу оформления документа.

Форма и необходимые реквизиты справки

Бухгалтерская справка установленной формы существует только для государственных органов и учреждений (форма 0504833 по ОКУД, утвержденная приказом Минфина России от 30.03.2015 № 52н).

Для всех прочих налогоплательщиков она не имеет строго определенного вида, но, как всякий первичный документ, должна составляться с соблюдением требований о наличии обязательных реквизитов (п. 2 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ), таких как:

- наименование субъекта, оформляющего документ;

- название документа и дата его составления;

- содержание производимой операции;

- необходимые количественные и суммовые показатели, относящиеся к осуществляемой операции;

- подписи ответственных лиц с их расшифровкой и указанием должностей.

Описание сущности производимой операции возможно как в текстовом, так и в табличном виде. Поскольку бухгалтерская справка является одним из официально разрешенных к применению первичных учетных документов, ее форму, разработанную самостоятельно, рекомендуется утвердить в учетной политике.

О принципах, которыми необходимо руководствоваться при составлении учетной политики, подробнее читайте в статье «Как составить учетную политику организации (2023)».

Утвержденная форма и наличие в справке обязательных реквизитов придают ей значение документа, оформленного с соблюдением всех необходимых правил. Это может сыграть свою роль при ее предъявлении в процессе налоговой проверки.

Нюансы основного содержания справки

В основной части бухгалтерской справки, посвященной исправлениям, должны быть подробно изложены:

- суть сделанной ошибки;

- номера и даты документов, с которыми связаны исправления;

- обоснование исправлений и принятые решения по корректировкам;

- необходимые расчеты с их разбивкой по периодам, к которым относятся рассчитанные суммы, если это имеет значение для бухгалтерского учета и расчета налогов.

В текст справки могут не входить сами расчеты, необходимые для ее составления. Они так же, как и копии первичных документов, при принятии к учету которых изначально была допущена ошибка, могут быть приложениями к справке.

Обязательным условием будет одновременное отражение проводок, относящихся к бухгалтерскому и налоговому учету. Для налогового учета справка послужит необходимым документальным обоснованием принятия к учету расходов (п. 1 ст. 252 НК РФ).

При ведении автоматизированного учета данные, относящиеся к налоговым, могут заполняться по бухгалтерским данным в автоматическом режиме при нажатии соответствующей кнопки, как это происходит в программе «1С». при заполнении документа «Операция (бухгалтерский и налоговый учет)». Если исправления касаются операций стандартного характера и влекут за собой изменения в нескольких накопительных регистрах, то в программах для внесения исправлений вместо бухгалтерской справки возможно использование такой операции, как «Корректировка записей регистров» (программа «1С»), которая позволит корректно сделать исправления во всех отчетах, где зафиксированы ошибочные данные.

Один из возможных образцов оформления бухгалтерской справки в связи с выявленной учетной ошибкой вы найдете на нашем сайте, вы можете скачать его по ссылке ниже:

Скачать образец справки

А что делать, если в текущем периоде выявили ошибки прошлых лет? Получите бесплатный пробный доступ к системе «КонсультантПлюс» и изучите как исправить такие ошибки на примерах с проводками.

Итоги

Бухгалтерская справка — первичный учетный документ, приобретающий особое значение в ситуациях, когда необходимо исправление допущенных учетных ошибок. Для большинства налогоплательщиков строго установленной формы такой справки нет, но тем не менее при ее оформлении требуется соблюдение определенных правил.

Ни один учетный специалист не застрахован от ошибок и других «косяков». В этом случае на помощь приходит бухгалтерская справка об ошибке. Рассмотрим, когда ее составляют и для каких целей.

Понятие

Любая бухгалтерская справка об исправлении ошибки не просто констатирует ее наличие, но и одновременно вносит коррективы в учет. А именно:

- доначисляет определенную сумму;

- сторнирует сумму.

Также см. «Двойная запись в бухучете: значение и примеры».

Виды

Имейте в виду: обязательного или рекомендованного образца бухгалтерской справки об ошибке в действующем законодательстве нет. Поэтому желательно иметь свой бланк в рамках учетной политики предприятия. Правда, разработать стандартную форму на все случаи – не так просто. Дело в том, что ошибки могут быть самых разных видов – технические, счетные и др. Их правовое пояснение будет отличаться как по содержанию, так и объему.

На практике, бухгалтерскую справку об ошибке чаще всего формируют в следующих ситуациях:

- занижена база по страховым взносам;

- неправильный расчет социального пособия (по болезни, материнству и др.);

- по налогу на прибыль (например, выпавшие доходы/расходы);

- при расчете оплаты труда, и др.

Структура

Обратите внимание, что любой образец бухгалтерской справки об исправлении ошибки должен включать:

- причину возникновения недочета;

- все варианты суммы, которая влияет на бухучет, а также корректировочные проводки;

- даты: допущения ошибки, ее выявления и внесения исправлений.

В конце бухгалтерской справки об ошибке ее составитель ставит свою подпись. А потом снизу к ней примыкает автограф главного бухгалтера. После этого данный документ служит основанием для коррекции в учете.

Также см. «Реквизиты бухгалтерских документов: основные и обязательные».

Подтверждение исправлений: образец

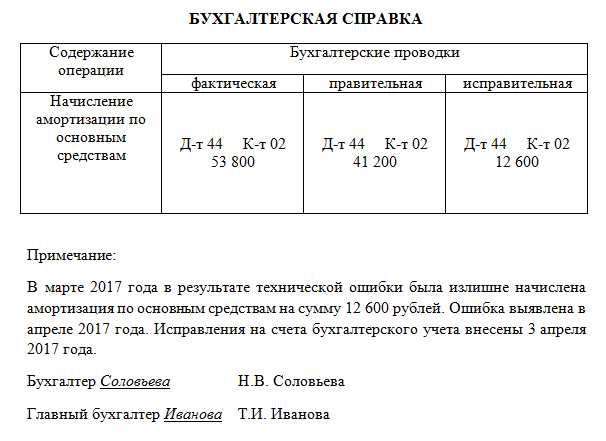

Допустим, что бухгалтер ООО «Гуру» Н.В. Соловьева нашла ошибку в амортизационных отчислениях за март 2017 года: было отражено 53 800 руб., но согласно правильным расчетам – 41 200 руб. Излишек сторнирован при помощи проводки:

Дт 44 Кт 02 – 12 600.

В данном случае образец бухгалтерской справки об ошибке выглядит примерно так:

Также см. «Самые распространенные бухгалтерские нарушения».

Каким ошибкам приоритет

Имейте в виду, что приоритет нужно отдавать таким бухгалтерской справке об исправлении ошибки, которая носит существенный характер. В законе даже есть ее определение: она сама по себе или вместе с иными ошибками за один и тот же отчетный период может повлиять на экономические решения лиц, которым предназначена бухгалтерская отчетность предприятия. В первую очередь, речь идет о владельцах бизнеса, участниках и акционерах.

Причем существенность ошибки фирма устанавливает самостоятельно. Основные критерии:

- величина;

- характер статей отчетности.

На это указано в пункте 3 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Если же понадобилось оформить бухгалтерскую справку об ошибке в налоговой базе, то руководствуйтесь п. 1 ст. 54 НК РФ. Принцип такой: «косяки» прошлых периодов пересчитывают за период совершения ошибки. Если таковой установить невозможно, то перерасчет базы и налога делают за период обнаружения ошибки либо иного искажения.

Также см. «Образец и назначение бухгалтерской справки-расчета».