Никакие рыночные цели организации не

могут быть достигнуты, если его продукция

не пользуется спросом. Поэтому вопросы,

связанные с обеспечением качества, не

могут рассматриваться в отрыве от

экономической деятельности организации.

Организации, которым не удается

обеспечить требуемый уровень качества

товаров, услуг, несут высокие затраты

и подвергают свой бизнес значительному

риску. Чтобы удовлетворить покупателей

и быть конкурентоспособными, руководству

организации необходимо изыскивать

наименее затратные пути непрерывного

улучшения качества продукции. Хотя

создание системы управленческого учета

затрат на качество – внутреннее дело

каждой организации, в состав такой

системы следует включать общие элементы:

-

принципы учета затрат на качество

продукции; -

классификацию указанных затрат в целях

принятия решения управления ими; -

методики учета затрат на качество с

использованием различных подходов; -

методику учета брака в разных системах

калькулирования с целью управления

несоответствующей продукцией.

Наиболее известная система классификации

затрат на качество (quality costs) подразделяет

их на четыре категории. Состав и структура

затрат, сгруппированных по такому

признаку, впервые была предложена

американским ученым в области качества

А. Фейгенбаумом.

Превентивные затраты, или затраты на

предотвращение несоответствия качеству

(prevention costs). Это расходы, понесенные на

то, чтобы выпуск продукции соответствовал

стандартам качества. К превентивным

затратам можно отнести: планирование

качества; контроль технологического

процесса; проектирование аппаратуры,

применяемой для получения информации

о качестве; работа с кадрами по обучению

методам обеспечения качества; обучение

и сертификация поставщиков с тем, чтобы

они поставляли бездефектные детали и

материалы и обеспечивали лучший, более

надежный, дизайн продуктов.

Затраты на оценку качества (appraisal costs).

Затраты, понесенные для того, чтобы

удостовериться, что продукты удовлетворяют

требованиям внутренних и внешних

потребителей. К таким затратам можно

отнести: проведение испытаний и приемочный

контроль материалов; лабораторные

приемочные испытания и измерения;

технический контроль; самоконтроль

(проверка качества продукции самими

работниками); аттестация качества

продукции сторонними организациями;

техническое обслуживание и проверка

аппаратуры, применяемой для информации

о качестве; испытания в условиях

эксплуатации.

Затраты при внутреннем обнаружении

качественного несоответствия (internal

failure costs). Затраты, понесенные в том

случае, когда производственный процесс

выявляет дефектный компонент или

продукт, прежде чем он будет отгружен

внешнему потребителю. Пример таких

затрат: стоимость утилизации дефектной

продукции (брака), переделок, повторных

проверок и испытаний дефектной продукции;

затраты на анализ применяемых материалов;

потери от уценки дефектных изделий.

Затраты при внешнем обнаружении

качественного несоответствия (external

failure costs). Затраты, понесенные в том

случае, когда клиенты обнаруживают

дефект. К таким затратам можно отнести:

расходы на удовлетворение претензий

потребителей, включающие техническое

обслуживание изделий на месте эксплуатации;

замену дефектных изделий; затраты на

переделку или замену; расходы по

гарантийным обязательствам; убытки,

связанные с отзывом продукции, поставленной

потребителям.

Предотвратить дефекты намного дешевле,

чем выявить и устранить их после того,

как они имели место.

Рассмотрим также современные модели,

описывающие затраты, связанные с

качеством. На рисунке 11.1 представлена

модель, предложенная А.В. Орешиным.

Затраты, связанные с качеством продукции,

включены в различные секции.

Секция А. Затраты на предотвращение

несоответствий:

-

стоимость предупреждающих мероприятий;

-

стоимость обучения персонала;

-

затраты на развитие бизнеса;

-

стоимость внедрения системы менеджмента

качества (СМК); -

стоимость разработки продукции.

Рис. 11.1. Классификация

затрат на качество

Секция Б. Затраты на оценку качества:

-

затраты на оценку качества закупаемой

продукции, материалов, услуг (входной

контроль); -

затраты на проверку в ходе производства

(инспекции).

Секция В. Прямые внутренние затраты:

-

затраты на ошибки при проектировании

продукции; -

затраты на ошибки при закупке;

-

затраты на ошибки в процессе производства.

Секция Г. Непрямые (скрытые) внутренние

затраты:

-

ошибки менеджмента;

-

потери (затраты) из-за неправильного

(несоответствующего) использования

активов и собственности организации; -

затраты на исправление ошибок, связанных

с маркетинговыми исследованиями; -

затраты на исправление ошибок

административного персонала; -

затраты из-за неэффективности

производства; -

затраты, связанные с ошибками в процессе

планирования/производства.

Секция Д. Прямые внешние затраты:

-

стоимость неудовлетворения (жалоб)

заказчика; -

затраты по гарантии;

-

затраты на отзыв продукции;

-

прочие затраты по обязательствам перед

заказчиком; -

затраты на штрафы и неустойки.

Секция Е. Непрямые (скрытые) внешние

затраты:

-

потери из-за недостаточного объема

выпускаемой продукции; -

потери из-за низкого качества продукции

по сравнению с конкурентом; -

снижение продаж из-за потери репутации

на рынке.

Особенность внедрения данной модели в

том, что следует учитывать стиль

менеджмента и специфику производства

каждой организации. Для практического

решения вопросов организации учета

затрат на качество можно использовать

классификацию затрат на производство.

Э.В.Минько и М.Л. Кричевский предлагают

следующую классификацию расходов на

качество, складывающуюся из пяти групп

затрат (рис. 11.2).

Рис. 11.2. Классификация

затрат на качество

Первая группа характеризует потери,

связанные с появлением дефектов продукции

(это неисправимый брак, расходы на

переработку, исправление дефектов

продукции, на повторные испытания,

затраты на ремонт и т.п.). Вторая группа

– затраты на выполнение контроля,

проведение анализа, сбор данных о

качестве, расходы на метрологическое

обследование. В третью группу включаются

затраты на мероприятия по предупреждению

появления дефектов (техническое

обеспечение оборудования, повышение

квалификации кадров и др.). Четвертая

группа – это расходы, связанные с

улучшением качества продукции и

продвижением ее на рынок, т.е. на

совершенствование качества. Пятая

группа определяет обязательные расходы,

которые за последние годы существенно

возросли. К ним относятся затраты по

сертификации продукции, по оплате

разработки и оценки систем качества на

предприятии, расходы на предоставление

потребителю доказательств соответствия

продукции требованиям на нее.

Рассмотренная классификация по сути,

аналогична той, что предложена А.

Фейгенбаумом, однако по форме она более

конкретна. Это проявляется в том, что

затраты на обеспечение и на совершенствование

качества выделены в отдельные группы.

Данная классификация напоминает ту,

что рекомендована международным

стандартом ИСО 9004-87. Согласно этому

документу затраты подразделяются на

производственные и непроизводственные.

Производственные делятся на три

категории:

-

затраты на предупреждение возникновения

дефектов; -

затраты на контроль и оценку качества

продукции; -

затраты, обусловленные выпуском

дефектной продукции.

Непроизводственные затраты не связаны

с производством продукции и делятся на

четыре категории:

-

затраты на подтверждение качества и

предоставление потребителю объективных

дополнительных доказательств качества; -

затраты на испытание специфических

характеристик продукции в сторонних

специальных организациях; -

затраты на демонстрационные испытания

рекламного характера; -

затраты на сервисное обслуживание.

Кроме выше представленных классификаций

существуют и другие, но ни один из

вариантов классификации затрат в

управленческом учете не может

рассматриваться в качестве эталонного.

Идеальных подходов к классификации

затрат, применяемых во всех случаях

жизни, не существует. В разных хозяйственных

ситуациях при принятии решений необходима

различная информация о затратах. Именно

поэтому одним из принципов управленческого

учета является принцип различной

классификации затрат для различных

целей управления.

Источник: http://www.ekportal.ru/page-id-2777.html

В настоящее время существуют несколько методов оценки затрат на качество. Так, при нормативном методе разрабатываются нормативы затрат на обеспечение качества продукции. Они используются для определения большинства затрат на качество продукции, хотя создание нормативной базы требует значительных усилий.

Комбинированный метод заключается в сочетании расчетного и нормативного методов, когда часть затрат может быть определена на основании фактических данных за отчетный период, а вторая часть рассчитывается по нормативам. Указанный метод применяется для учета комплексных расходов, например, на содержание и эксплуатацию контрольно-измерительного оборудования.

Статистический метод состоит в установлении функциональной зависимости, связывающей затраты на обеспечение качества с различными показателями деятельности предприятия, с технико-экономическими параметрами изделия, условиями и факторами производства, влияющими на качество изготовления продукции.

Укрупненный метод состоит в установлении величины затрат на обеспечение качества в зависимости от места их возникновения.

Как было отмечено, в стандарте ИСО 9004 используется классификационный признак целевого (функционального) назначения затрат.

При этом рассматриваются три группы затрат:

- затраты на профилактику дефектов и поддержание достигнутого уровня качества;

- затраты на контроль и оценку качества;

- затраты, обусловленные низким качеством.

Состав данных групп затрат приведен на рисунке 1.

Рисунок 1. Распределение операционных затрат на обеспечение качества

Причем затраты, связанные с предотвращением дефектов, и затраты на контроль считаются «капиталовложениями», а затраты на устранение ошибок – «убытками».

Операционные затраты (затраты на обеспечение качества) возникают при планировании, разработке, производстве, закупке, распределении и применении продукции или услуг.

Рассмотрим содержание приведенных на рисунке 1 затрат.

1. Затраты на предотвращение ошибок

Сюда относятся все затраты, возникающие вследствие проведения предотвращения ошибок и предупредительных мер в рамках системы QM. Они состоят из расходов на оплату труда исполнителей и накладных расходов.

К затратам на предотвращение ошибок относятся следующие элементы (нумерация соответственно рис. 4.6 по группам / элементам затрат):

1.1. Управление отделом обеспечения качества: управленческие и административные работы; оценка и учет.

1.2. Планирование качества — спецификации продукции и технологических процессов, а также задания;

исследования надежности, анализ характера и последствий отказов, анализы рисков; критерии приемки.

1.3. Планирование контроля: планирование и разработка способов (указаний) по контролю; составление планов снятия выборочных проб.

1.4. Контроль проекта: проверка и выдача разрешения на применение проектных концепций и конструкционных документов; проверка и выдача разрешения на осуществление планов технологических процессов, изготовления и контрольных процедур.

1.5. Исследование пригодности к применению в технологическом процессе:

установление пригодности существующих или запланированных

установок, машин, средств контроля и других устройств к применению в технологическом процессе (и пригодности в целом).

1.6. Подтверждение приемлемости поставщиков: отбор, оценка и проверка поставщиков; анализ системы менеджмента качества.

1.7. Уход за средствами контроля: техобслуживание приборов; калибровка, юстировка, эталонирование; контроль и управление средствами контроля.

1.8. Заключение о качестве: внутрипроизводственные заключения о качестве продукции, технологии и системе; оценка эффективности системы.

1.9. Обучение по обеспечению качества: услуги внутри- и внепроизводственной подготовки и повышения квалификации в области обеспечения качества; оценка способности к обучению.

1.10. Требования по качеству внешних и внутренних услуг: меры по мотивации качественного труда; рекламные мероприятия и публикации; меры по осознанию роли качества.

2. Затраты на контроль

Представляют собой расходы на проведение контроля (качества) и исследований, позволяющих определить, будут ли постоянно выполнены требования по качеству. Данные затраты возникают в связи с проведением контроля качества с целью составления сертификатов с помощью соответствующего персонала и технических устройств (средства контроля). Следует отметить, что счетные и сортировочные работы, а также повторный контроль (при рекламациях на услуги и / или продукцию) нельзя включать в затраты на контроль.

К затратам на контроль относятся следующие элементы:

2.1. Пригодностьпроцессов (машины, средства контроля и другие устройства);

продукции относительно пригодности к применению (полевое испытание), переработке, контролю, обслуживанию и т. д.;

освидетельствование; экспертизы качества и исследования, проведенные внешними экспертами.

2.2. Контроль опытного образца — контроль опытных образцов либо их элементов и соответствующего матобеспечения до выдачи разрешения на конструкцию.

2.3. Входной контроль — контроль качества поступающей продукции по количественным и качественным характеристикам; приемный контроль на заводе изготовителя.

2.4. Межоперационный контроль— контроль промежуточных продуктов и технологических процессов; внутрипроизводственный контроль для выдачи дальнейшего разрешения (выборочные пробы).

2.5. Контроль готовой продукцииперед отгрузкой продукции заказчику или транспортировкой на склад; перед передачей продукции заказчику (на месте).

2.6. Приемный контроль— в связи с приемкой товаров и услуг заказчиком или уполномоченным лицом.

2.7. Документация контроля— управление и архивирование документов контроля с особым соблюдением требований, вытекающих из ответственности изготовителя за продукцию.

2.8. Средства контроля— расходы на приобретение «малоценных» средств контроля; амортизационные отчисления после приобретения «высокоценных» средств контроля; собственные разработки и конструкция средств контроля; ремонт средств контроля.

3. Внутренние затраты на исправление ошибок

Представляют собой расходы, возникающие вследствие невыполнения требований по качеству продукции или услуг перед выдачей заказчику. Помимо расходов на зарплату (оклады) и накладных расходов возникают и расходы на материалы.

К внутренним затратам на исправление ошибок относятся следующие элементы (нумерация соответственно рис. 4.6 по группам / элементам затрат):

3.1. Брак — не поддающиеся доработке бракованные узлы (в отдельных случаях и расходы на новое изготовление); перерасход из-за ошибок (расхождение между плановым и фактическим расходом материала и зарплаты / окладов).

3.2. Доработка — бракованных узлов, на которых можно еще достичь требуемых показателей по качеству; повторное выполнение работ; работы по монтажу (демонтажу).

3.3. Дополнительная разработка (из-за неудовлетворительных качественных характеристик) расходы из-за невыполнения требований по качеству, возникающие после выдачи разрешения на разработку конструкции; последующие расходы (продукция, материал, инструменты ).

3.4. Сортировочный контроль — 100% контроль, помимо запланированного контроля качества, необходимый для выделения бракованных узлов.

3.5. Повторный контроль — контроль качества после доработки или нового изготовления (выпущенных бракованных изделий); расширенный контроль, выходящий за рамки запланированных затрат, например, когда показатели качества либо показатели по технике безопасности являются критическими.

3.6. Исследование проблем действия по обнаружению причин ошибок и установлению ответственного за ошибки на основе бракованной продукции или неуправляемых процессов; затраты по работе так называемых «групп решения проблем» на предприятии (например, в области разработки матобеспечения).

3.7. Корректировочные мероприятия меры по исправлению повторяющихся ошибок.

3.8. Уценка расхождения из-за недоброкачественности между ценами за про-данные услуги продукцию и запланированными ценами.

4. Внешние затраты на исправление ошибок

Представляют собой расходы, возникающие в результате невыполнения требований по качеству продукции или услуг после передачи заказчику. Сюда относятся денежные платежи, а также не денежные и другие затраты.

К внешним затратам на исправление ошибок относятся следующие элементы (нумерация соответственно рис. 4.6 по группам / элементам затрат):

4.1. Ответственность за изделие взносы в фонд страхования, покрывающего риск ответственности

за изделие; платежи (возмещения) вследствие материального или имущественного ущерба или ущерба, причиненного лицам из-за бракованных изделий или недоброкачественной работы.

4.2. Гарантии, возникающие в гарантийный срок затраты (необходимые работы) вследствие возникших недостатков в качестве переданной заказчику продукции (выполненной работы).

4.3. Дополнительный бесплатный сервис: затраты (платежи, замена) в пользу заказчика, с большой вероятностью возникшие вследствие недостатков в качестве продукции и выполненной работы.

4.4. Послепродажный сервис вследствие недостатков в качестве затраты по обслуживанию заказчика вследствие недостатков в качестве по истечении гарантийного срока.

Установлено, что с повышением качества продукции общая сумма затрат на его обеспечение может снижаться, но при одновременном увеличении абсолютной величины и удельного веса «профилактических» затрат.

Для планирования затрат измерения их фактической суммы в рамках системы менеджмента предусмотрен механизм учета и анализа

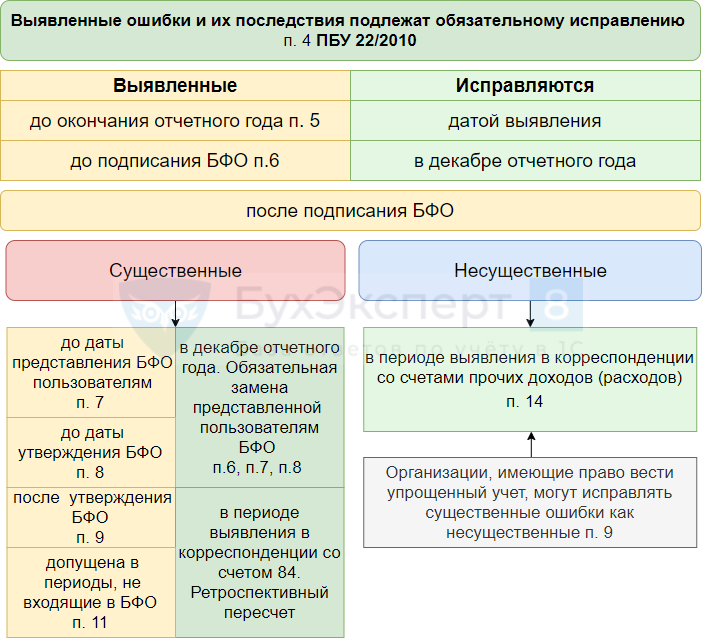

Узнайте, что является ошибкой в бухгалтерском учете и как правильно их квалифицировать. От этого зависит порядок их исправления. Рассмотрим, какие ошибки признаются существенными, несущественными и как их исправлять.

Содержание

- Бухгалтерский учет

- Исправление несущественных ошибок в БУ

- Исправление существенных ошибок в БУ

Бухгалтерский учет

Ошибка – это неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности организации (п. 2 ПБУ 22/2010) может быть обусловлено, в частности:

- неправильным применением законодательства РФ о бухучете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением учетной политики организации;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности;

- недобросовестными действиями должностных лиц организации.

Ошибки делятся на:

- существенные,

- несущественные.

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010).

Подробнее о признании ошибки существенной

Исправление несущественных ошибок в БУ

Бухгалтерская (финансовая) отчетность должна быть утверждена не позднее:

- 30 апреля — для ООО (пп. 6 п. 2 ст. 33, ст. 34 Федерального закона от 08.02.1998 N 14-ФЗ);

- 30 июня — для АО (п. 1 ст. 47, пп. 11 п. 1 ст. 48 Федерального закона от 26.12.1995 N 208-ФЗ).

Несущественная ошибка исправляется в корреспонденции со счетом 91 «Прочие доходы и расходы».

Организации, которые вправе применять упрощенные способы ведения БУ (в т.ч. составлять упрощенную БО), могут исправлять существенную ошибку в корреспонденции со счетом 91, без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Исправление существенных ошибок в БУ

Существенная ошибка исправляется в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)», так же необходимо осуществить ретроспективный пересчет показателей, т.е. пересчитать сопоставимые показатели прошлых периодов (п. 9 ПБУ 22/2010).

Пересчет сравнительных показателей БО осуществляется путем исправления показателей БО, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка (п. 9 ПБУ 22/2010).

Подробнее Практикум по ретроспективному пересчету показателей отчетности

Запрещено изменение утвержденной бухгалтерской отчетности (ч. 9 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ).

Исправление возможно (Информационное сообщение Минфина от 22.08.2019 N ИС-учет-20):

- после подписания до утверждения – в течение 10 рабочих дней со дня, следующего за днем внесения исправления в отчетность;

- при утверждении – в течение 10 рабочих дней, следующих за днем утверждения отчетности.

Если отчетность была представлена каким-либо пользователям, то исправленная отчетность представляется этим пользователям повторно.

Подробнее о представлении исправленной отчетности

См. также:

- Исправление ошибок в учете

- Порядок исправления ошибок в НУ

- Порядок исправления ошибок по НДС

- Порядок исправления ошибок в 1С

- Позднее поступление документов: является ли ошибкой в БУ?

- Завышены расходы по услугам поставщика прошлого года. Исправление несущественной ошибки после подписания отчетности

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетности

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg

17. При планировании, учете и анализе затрат, образующих себестоимость продукции, применяются следующие виды группировок расходов:

по месту возникновения затрат (производствам, цехам, участкам и т.п.);

по видам продукции, работ и услуг;

по видам расходов (статьям и элементам затрат).

18. Производства подразделяются на основные и вспомогательные. Перечень производств (в т.ч. переделов), которые выделяются при планировании и учете затрат, устанавливается в отраслевых инструкциях. В перечне может предусматриваться также выделение отдельных способов производства, например выплавка стали в мартеновских печах и в конверторах.

Затраты вспомогательного производства группируются по его функциональной роли (видам производств) в основном производстве.

19. Для правильного определения себестоимости каждого вида продукции, организации внутризаводского хозрасчета и контроля затраты на производство группируются по цехам, участкам и другим административно обособленным структурным частям предприятия. По структурным частям предприятий, как правило, планируются и учитываются затраты (кроме расходов, имеющих общепроизводственный характер), образующие производственную себестоимость продукции.

20. Все затраты на производство в конечном счете включаются в себестоимость отдельных видов продукции, работ и услуг (в том числе отдельных изделий, изготовляемых по индивидуальным заказам) или групп однородной продукции. В зависимости от способов включения в себестоимость отдельных видов продукции затраты подразделяются на прямые и косвенные. Под прямыми затратами понимаются расходы, связанные с производством отдельных видов продукции (на сырье, основные материалы, покупные изделия и полуфабрикаты, основную заработную плату производственных рабочих и др.), которые могут быть прямо и непосредственно включены в их себестоимость. Под косвенными затратами понимаются расходы, связанные с производством нескольких видов продукции (расходы на содержание и эксплуатацию оборудования, цеховые, общезаводские и др.), включаемые в их себестоимость с помощью специальных методов, указанных в Основных положениях.

21. В группировке затрат по статьям прямые расходы, как правило, подразделяются по элементам, а косвенные образуют комплексные статьи (состоят из затрат, включающих несколько элементов), различающиеся по их функциональной роли в производственном процессе.

В качестве типовой в планировании, учете и калькулировании себестоимости применяется следующая группировка затрат по статьям:

сырье и материалы <*>;

———————————

<*> В тех отраслях промышленности, где в стоимости сырья и материалов или топлива значительный удельный вес занимают транспортно-заготовительные расходы, их целесообразно выделять в отдельную статью «Транспортно-заготовительные расходы».

возвратные отходы (вычитаются);

покупные изделия, полуфабрикаты и услуги производственного характера сторонних предприятий и организаций;

(абзац введен письмом Минфина СССР от 17.01.1983 N 10)

топливо и энергия на технологические цели;

основная заработная плата производственных рабочих;

дополнительная заработная плата производственных рабочих;

отчисления на социальное страхование;

расходы на подготовку и освоение производства;

расходы на содержание и эксплуатацию оборудования;

цеховые расходы <*>;

———————————

<*> Под цеховыми расходами здесь и далее подразумеваются также расходы других промышленно-производственных структурных подразделений предприятий. Название статьи может изменяться в зависимости от организационной структуры профилирующих предприятий отрасли.

общезаводские расходы <*>;

———————————

<*> Под общезаводскими расходами здесь и далее подразумеваются общепроизводственные расходы предприятий. Название статьи может изменяться с учетом наименования предприятий соответствующей отрасли промышленности.

потери от брака;

прочие производственные расходы;

внепроизводственные расходы.

В отраслевых инструкциях по планированию, учету и калькулированию себестоимости продукции министерствами (ведомствами) могут вноситься изменения в приведенную выше типовую номенклатуру статей и затрат с учетом особенностей техники, технологии и организации производства в соответствующей отрасли и удельного веса в себестоимости продукции отдельных видов затрат. Указанные изменения могут вноситься в порядке, предусмотренном в пункте 1 настоящих Основных положений.

22. В статью «Сырье и материалы» включаются затраты на сырье и материалы, которые образуют основу изготавливаемой продукции или являются необходимыми компонентами при ее изготовлении. В эту же статью входит стоимость изделий общепромышленного назначения (арматура, метизы, нормальные шарикоподшипники и другие), используемых для комплектования продукции.

В статью «Сырье и материалы» включаются также затраты, связанные с использованием природных ресурсов: отчисления на геологоразведочные работы, попенная плата и другие платежи, возмещающие затраты специализированных организаций на поиск, разведку, охрану, организацию использования и возобновление ресурсов природного сырья. Плата за воду отражается по соответствующим статьям затрат в зависимости от характера использования воды.

(абзац введен письмом Минфина СССР от 17.01.1983 N 10)

В статью «Покупные изделия, полуфабрикаты и услуги производственного характера сторонних предприятий и организаций» включаются затраты на приобретение в порядке производственной кооперации покупных изделий и полуфабрикатов, используемых на комплектование продукции данного предприятия или подвергающихся дополнительной обработке на данном предприятии для получения готовой продукции (изделий). В эту же статью включаются затраты на оплату услуг производственного характера (по выполнению отдельных операций по изготовлению продукции, обработке сырья и материалов), оказываемых сторонними предприятиями и организациями, которые могут быть прямо отнесены на себестоимость отдельных видов продукции. В остальной части работы и услуги производственного характера, выполняемые для производственного объединения (предприятия) сторонними организациями и непромышленными производствами и хозяйствами своего объединения (предприятия), относятся на другие статьи затрат в зависимости от характера работ и услуг.

(в ред. письма Минфина СССР от 17.01.1983 N 10)

(см. текст в предыдущей редакции)

При определении плановой и фактической себестоимости готовой продукции, а также в плановых и отчетных калькуляциях себестоимость полуфабрикатов собственного производства, как правило, должна показываться развернуто с выделением соответствующих статей расходов. В отдельных случаях допускается выделение обособленно калькулируемых полуфабрикатов собственного производства в отдельную комплексную статью затрат. При этом под полуфабрикатами собственного производства понимаются продукты, полученные в отдельных цехах (переделах), еще не прошедшие всех установленных технологическим процессом операций и подлежащие доработке в последующих цехах (переделах) того же предприятия или укомплектованию в изделия. В виде исключения в отдельных отраслях промышленности полуфабрикаты собственного производства могут включаться в себестоимость продукции по установленным в соответствующем порядке ценам. Такие исключения согласовываются министерствами (ведомствами) в порядке, предусмотренном пунктом 1 настоящих Основных положений.

В статье «Сырье и материалы» отражаются также затраты на вспомогательные материалы (если они не выделяются в отдельную статью), используемые на технологические цели. Затраты на вспомогательные материалы, используемые на технологические цели, отнесение которых непосредственно на себестоимость отдельных видов продукции затруднено, могут включаться в себестоимость в следующем порядке:

— устанавливаются нормы расхода вспомогательных материалов для технологических целей на каждый вид продукции;

— в соответствии с этими нормами расхода и плановой себестоимостью материалов устанавливается сметная ставка на единицу продукции. Указанные ставки должны пересматриваться по мере изменения норм расхода материалов или цен;

— фактические затраты на вспомогательные материалы включаются в себестоимость отдельных видов продукции, товарной продукции и незавершенного производства пропорционально сметным ставкам.

23. В статью «Топливо и энергия на технологические цели» включаются затраты на все виды непосредственно расходуемых в процессе производства продукции топлива и энергии (как полученных со стороны, так и выработанных самим предприятием). В отдельных отраслях промышленности к таким затратам, в частности, относятся:

а) топливо для плавильных агрегатов, домен, мартеновских печей, для нагрева металла в прокатных, кузнечно-штамповых, прессовых и других цехах, для проведения установленных технологическим процессом испытаний изделий (стендовых, сдаточных и контрольных испытаний турбин, дизелей и т.д.) и т.п.;

б) электроэнергия для электропечей в сталеплавильном, ферросплавном и литейном производствах, для электродуговой сварки, электролиза, электрохимических процессов, получения сжатого воздуха, кислорода и холода для технологических нужд и т.д.

Затраты на покупную энергию состоят из расходов на ее оплату по установленным тарифам, а также трансформацию и передачу до подстанций или внешних вводов цехов. Затраты на энергию, вырабатываемую энергетическими цехами предприятий, включаются в себестоимость продукции этих предприятий по цеховой себестоимости энергии <*>.

———————————

<*> Кроме тех случаев, когда выработка электроэнергии планируется в составе реализуемой продукции, а ее отпуск производится по установленным тарифам.

24. Расходы предприятий на оплату тары и упаковки (кроме деревянной и картонной тары) сверх оптовой цены сырья и материалов, а также расходы на ее ремонт включаются в затраты на приобретение соответствующих видов сырья и материалов, за вычетом стоимости этой тары по цене ее возможного использования.

Расходы предприятий на оплату сверх оптовой цены сырья и материалов деревянной и картонной тары и расходы на ее ремонт не относятся на себестоимость продукции, а возмещаются предприятиям при реализаций этой тары тарособирающими и другими организациями. Порядок сдачи, возврата и повторного использования деревянной и картонной тары определяется особыми инструкциями.

В тех случаях, когда стоимость тары включена в оптовую цену сырья и материалов, из общей суммы затрат на их приобретение исключается стоимость тары по цене ее возможного использования или реализации (с учетом расходов на ее ремонт). Расходы на возмещение износа оборотной тары относятся на стоимость сырья и материалов, поступивших в этой таре.

25. Затраты на промышленное сырье, материалы, топливо, покупные полуфабрикаты и комплектующие изделия состоят из расходов на приобретение, заготовку и доставку их на склад предприятия, а именно: стоимости по действующим ценам, утвержденным в установленном порядке (включая прямые доплаты, приплаты и скидки), и транспортно-заготовительных расходов.

К транспортно-заготовительным расходам относятся следующие виды затрат:

а) наценки, уплаченные снабженческо-сбытовым организациям;

б) провозная плата со всеми дополнительными сборами, если оптовые цены установлены франко-вагон (франко-судно) станция отправления;

в) расходы на разгрузку и доставку материалов на склады предприятия, кроме оплаты постоянных складских рабочих;

г) расходы на содержание специальных заготовительных контор, складов и агентств, организованных в местах заготовок;

д) расходы на командировки, связанные с непосредственной заготовкой материалов и доставкой их на склады предприятия с мест заготовок (командировочные расходы шоферов и грузчиков данного предприятия при доставке грузов от поставщиков и др.). Не относятся к транспортно-заготовительным расходам затраты на командировки, связанные с согласованием технических условий и оформлением договоров на поставку материалов. Эти затраты включаются в состав общезаводских расходов;

е) суммы потерь сырья и материалов в пути в пределах норм естественной убыли.

Расходы на содержание отдела снабжения и заводских складов включаются не в транспортно-заготовительные, а в общезаводские расходы.

26. Затраты на сельскохозяйственное сырье состоят из расходов на заготовку и доставку сырья на склад предприятия, включая:

а) основную его заготовительную цену (стоимость по государственным закупочным (сдаточным) или расчетным ценам), надбавки, доплаты и скидки за досрочную сдачу сырья и т.д., производимые в установленном порядке;

б) доплаты колхозам и совхозам за хранение и доставку сырья до заготовительных пунктов и пунктов первичной обработки;

в) расходы на доставку к заготовительным пунктам собственным транспортом, включая погрузку и разгрузку;

г) расходы на содержание заготовительного аппарата предприятия и командировки, связанные с непосредственной заготовкой сырья, или на возмещение (по установленным нормам) расходов заготовительных организаций.

В отдельных отраслях промышленности в этот перечень расходов могут быть внесены необходимые изменения в порядке, предусмотренном пунктом 1 настоящих Основных положений.

27. Из затрат на сырье и материалы, включаемых в себестоимость продукции, исключается стоимость возвратных отходов. Под возвратными отходами производства понимаются остатки сырья, материалов или полуфабрикатов, образовавшиеся в процессе превращения исходного материала в готовую продукцию, утратившие полностью или частично потребительные качества исходного материала (химические или физические свойства, в том числе полномерность, конфигурацию и т.п.) и в силу этого используемые с повышенными затратами (понижением выхода продукции) или вовсе не используемые по прямому назначению.

Не относятся к отходам остатки материалов, которые в соответствии с установленной технологией передаются в другие цехи предприятия в качестве полномерного материала для изготовления других деталей или изделий основного производства. Не относится к отходам также попутная (сопряженная) продукция (шкуры, кишечное сырье, жир-сырец, субпродукты и т.п. в мясожировом производстве, глицерин и др. в масложировой промышленности и т.д.), перечень которой устанавливается в отраслевых инструкциях.

Отходы подразделяются на возвратные (используемые и не используемые в производстве) и безвозвратные. Возвратными, используемыми в производстве, считаются отходы, которые могут быть потреблены самим предприятием для изготовления продукции основного или вспомогательного производства. Возвратными, не используемыми в производстве, считаются отходы, которые могут быть потреблены самим предприятием лишь в качестве материалов, топлива, на другие хозяйственные нужды или реализованы на сторону. Безвозвратными считаются отходы, которые не могут быть использованы при данном состоянии техники, и технологические потери: угары, усушка, улетучивание и т.п.

Возвратные отходы оцениваются (безвозвратные отходы оценке не подлежат) в следующем порядке:

а) по пониженной цене исходного сырья и материалов (по цене возможного использования), если отходы могут быть использованы для основного производства, но с повышенными затратами (пониженным выходом готовой продукции), или используются для нужд вспомогательного производства или изготовления предметов широкого потребления (товаров культурно-бытового назначения и хозяйственного обихода);

б) по установленным ценам на отходы, за вычетом расходов на их сбор и обработку, когда отходы, обрезки, стружка, сплески и др. идут в переработку внутри предприятия или сдаются на сторону;

в) по полной цене исходного сырья или материалов, если отходы реализуются на сторону для использования в качестве кондиционного сырья или полномерного (полноценного) материала.

Сдача отходов должна предусматриваться в нормах и лимитах, на основе которых на предприятиях организуется тщательный контроль за их полным и рациональным использованием.

28. В статье «Основная заработная плата производственных рабочих» планируется и учитывается основная заработная плата как производственных рабочих, так и инженерно-технических работников, непосредственно связанных с изготовлением (выработкой) продукции. В состав основной заработной платы производственных рабочих включается:

оплата операций и работ по сдельным нормам и расценкам, а также повременная оплата труда;

доплаты по сдельно- и повременно-премиальным системам оплаты труда, районным коэффициентам и т.п.;

доплаты к основным сдельным расценкам в связи с отступлениями от нормальных условий производства (несоответствия оборудования, материалов, инструментов и другие отступления от технологии).

Основная заработная плата производственных рабочих прямо включается в себестоимость соответствующих видов продукции (групп однородных видов продукции). Ту часть основной заработной платы производственных рабочих, прямое отнесение которой на себестоимость отдельных видов продукции затруднено, рекомендуется включать в нее на основе расчета (исходя из объема производства, перечня рабочих мест и норм обслуживания) сметной ставки этих расходов на единицу продукции (изделие, заказ, машинокомплект и т.п.). Фактическая заработная плата этих рабочих включается в себестоимость отдельных видов продукции, товарного выпуска и незавершенного производства пропорционально сметным ставкам. Эти ставки должны периодически пересматриваться при изменении объема производства, технологии, тарифных ставок и т.п.

29. В статье «Дополнительная заработная плата производственных рабочих» планируются и учитываются выплаты, предусмотренные законодательством о труде или коллективными договорами, за не проработанное на производстве (неявочное) время: оплата очередных и дополнительных отпусков, компенсация за неиспользованный отпуск, оплата льготных часов подростков, оплата перерывов в работе кормящих матерей, оплата времени, связанного с выполнением государственных и общественных обязанностей, выплаты вознаграждений за выслугу лет и др.

30. В статью «Отчисления на социальное страхование» включаются отчисления на социальное страхование по установленным нормам от суммы основной и дополнительной заработной платы производственных рабочих.

31. К затратам, включаемым в статью «Расходы на подготовку и освоение производства», относятся:

расходы на освоение новых предприятий, производств, цехов и агрегатов (пусковые расходы);

расходы на подготовку и освоение производства новых видов продукции и новых технологических процессов;

расходы на подготовительные работы в добывающей промышленности;

отчисления в фонд освоения новой техники;

отчисления в фонд премирования за создание и освоение новой техники;

другие единовременные затраты, перечень которых устанавливается в отраслевых инструкциях, при согласовании в порядке, предусмотренном пунктом 1 настоящих Основных положений.

Расходы на освоение вводимых в эксплуатацию новых предприятий, производств, цехов и агрегатов, учитываемые особо в составе расходов будущих периодов, включаются в статью «Расходы на подготовку и освоение производства». Величина этих расходов определяется сметой с необходимыми расчетами к ней, составляемой исходя из установленного режима, продолжительности и других условий пробной эксплуатации и освоения вводимых в действие объектов. При составлении сметы следует иметь в виду, что стоимость продукции, полученной в период комплексного опробования и соответствующей установленным стандартам или техническим условиям, исключается из общей суммы пусковых расходов. При утверждении вышестоящей организацией сметы пусковых расходов определяется конкретный порядок и сроки списания их на себестоимость продукции исходя из нормативных сроков освоения вводимых производственных мощностей, но не свыше сроков, указанных в пункте 11 настоящих Основных положений. В течение этого времени расходы на освоение включаются в себестоимость отдельных видов продукции по нормам погашения, устанавливаемым на единицу продукции исходя из общей суммы расходов, длительности периода их погашения и планового объема выпуска продукции в этом периоде. При изготовлении нескольких видов продукции расходы на освоение новых предприятий, производств, цехов и агрегатов распределяются между ними пропорционально сумме основной заработной платы производственных рабочих (без доплат по прогрессивно-премиальным системам) и расходов на содержание и эксплуатацию оборудования.

К расходам на подготовку и освоение производства новых видов продукции и новых технологических процессов относятся затраты на проектирование и конструирование, а также на разработку технологического процесса изготовления нового изделия, на перестановку и переналадку оборудования, а также стоимость изделия, используемого в качестве образца. Типовая номенклатура статей расходов на освоение производства новых видов продукции и новых технологических процессов приведена в Приложении N 1.

В состав расходов на подготовку и освоение производства новых видов продукции и новых технологических процессов не включаются:

— затраты, связанные с частичным изменением конструкции изделий, модернизацией отдельных деталей, узлов и частичным пересмотром технологического процесса;

— затраты, возмещаемые из фонда освоения новой техники (перерасход средств против сметы, не возмещенный из фонда, включается в себестоимость по данной статье);

— затраты, производимые за счет капитальных вложений;

— стоимость работ, выполняемых научно-исследовательскими, проектными и конструкторскими организациями за счет бюджетных ассигнований.

Затраты, связанные с освоением новых видов продукции, не возмещаемые из фонда освоения новой техники, относятся к расходам будущих периодов и позднее включаются в себестоимость изделий по частям в течение установленного (как правило, не свыше двухлетнего) срока с момента начала их серийного или массового выпуска, исходя из сметы этих затрат и количества продукции, выпускаемой в этот период времени.

На предприятиях с многономенклатурным производством изделий (например, инструменты, шарикоподшипники, радиодетали и др.), где период освоения производства непродолжителен и расходы относительно невелики, они могут планироваться и учитываться в составе цеховых расходов.

При изготовлении изделий по индивидуальным заказам плановые и фактические затраты на подготовку производства относятся полностью на себестоимость соответствующего изделия или партий изделий.

К статье «Расходы на подготовку и освоение производства» относятся затраты на подготовительные работы в добывающей промышленности, учитываемые в составе расходов будущих периодов. Затраты на горноподготовительные работы погашаются в течение срока использования горных выработок. Конкретный перечень подготовительных работ и порядок включения в себестоимость затрат, связанных с их проведением, устанавливаются в отраслевых инструкциях.

Отчисления в фонд освоения новой техники включаются в плановую и фактическую себестоимость тех отраслей промышленности и тех видов продукции, по которым установлен порядок образования фонда новой техники, предназначенного для возмещения расходов по подготовке и освоению новых видов продукции и новых технологических процессов. В плановых и отчетных калькуляциях суммы отчислений в фонд освоения новой техники выделяются отдельной статьей «В том числе».

К статье «Расходы на подготовку и освоение производства» относятся также другие единовременные затраты (не возмещаемые за счет капитальных вложений) на подготовку производства, производимые до начала выпуска продукции или связанные с расширением масштабов производства. Перечень таких затрат устанавливается в отраслевых инструкциях.

32. К статье «Расходы на содержание и эксплуатацию оборудования» относятся затраты на содержание, амортизацию и текущий ремонт производственного и подъемно-транспортного оборудования, цехового транспорта, рабочих мест, а также амортизация, износ и затраты на восстановление инструментов и приспособлений. Типовая номенклатура расходов на содержание и эксплуатацию оборудования приведена в Приложении N 2.

В тех случаях, когда расходы на содержание цехового транспорта составляют значительный удельный вес в себестоимости продукции, эти расходы целесообразно выделять в отдельную статью «Внутризаводское перемещение сырья, материалов, полуфабрикатов и продукции». В указанную статью включаются расходы на содержание и эксплуатацию (включая текущий ремонт и амортизацию) авто- и электрокаров, автомашин, автопогрузчиков, паровозов, тепловозов и других видов нетехнологического транспорта. Затраты на содержание технологического транспорта (конвейеров, рольгангов, поточных и автоматических линий, мостовых кранов, тельферов и т.д.) отражаются в составе расходов на содержание и эксплуатацию оборудования и в тех случаях, когда расходы на содержание нетехнологического транспорта выделены в отдельную статью.

В состав расходов на содержание и эксплуатацию оборудования не должны включаться затраты, не связанные с работой оборудования (например, затраты на вспомогательные материалы, используемые на технологические цели и относящиеся к статье «Сырье и материалы», на заработную плату производственных рабочих, оплачиваемых повременно, которые относятся к статье «Основная заработная плата производственных рабочих» и т.д.).

Расходы на содержание и эксплуатацию оборудования каждого цеха должны относиться только на те виды продукции, которые производятся в данном цехе.

33. Расходы на содержание и эксплуатацию оборудования распределяются между видами продукции способами, обеспечивающими наиболее точное исчисление их себестоимости.

Как правило, распределение указанных расходов между видами продукции должно производиться исходя из величины этих расходов в час работы оборудования и продолжительности его работы (с учетом стоимости, сложности, мощности и других характеристик оборудования) при изготовлении единицы соответствующего вида продукции. Для этого определяются сметные (нормативные) ставки, рассчитываемые на основе данных о количестве машино-часов. В целях уменьшения трудоемкости исчисления сметных ставок допускается применение единых коэффициентов затрат для групп оборудования однородных предприятий, которые могут разрабатываться централизованно (экономическими лабораториями, отраслевыми институтами) по поручению соответствующих министерств (ведомств). Методика расчета сметных ставок расходов на содержание и эксплуатацию оборудования и порядок распределения этих расходов приведены в Приложении N 3.

В цехах вспомогательного производства, выпускающих однородную продукцию (работы и услуги) с примерно одинаковой степенью механизации ее производства, допускается распределение расходов на содержание и эксплуатацию оборудования между отдельными заказами и видами работ пропорционально основной заработной плате производственных рабочих.

Для предприятий отдельных отраслей промышленности с учетом их особенностей в технике, технологии и организации производства в отраслевых инструкциях могут устанавливаться и другие методы распределения расходов на содержание и эксплуатацию оборудования при согласовании в порядке, предусмотренном пунктом 1 настоящих Основных положений.

В тех случаях, когда из состава расходов на содержание и эксплуатацию оборудования выделяются в отдельную статью расходы, связанные с перемещением в процессе производства сырья, материалов, полуфабрикатов и изделий, эти расходы также распределяются между отдельными видами изделий пропорционально сметным ставкам (с этой целью составляется особая смета и ведется специальный учет этих расходов). При этом сметные ставки определяются для каждого вида изделий с учетом веса материалов и полуфабрикатов, идущих на их изготовление, протяженности производственного маршрута, вида применяемого транспорта, времени его работы для перемещения грузов и т.п. Порядок распределения этих затрат уточняется в отраслевых инструкциях.

34. Если в отдельных отраслях промышленности в особую статью выделяются износ инструментов и приспособлений целевого назначения и прочие специальные расходы, то в нее включаются затраты на изготовление, приобретение и ремонт специальных инструментов и приспособлений, которые могут быть использованы только при производстве определенных изделий. К специальным инструментам и приспособлениям целевого назначения относятся: модели, кокили, опоки, штампы, пресс-формы, изложницы, прокатные валки и т.п., а также различный специальный инструмент (режущий, мерительный, вспомогательный) и специальные приспособления, независимо от их стоимости. В затраты на изготовление специального инструмента и приспособлений не включаются общезаводские расходы.

Себестоимость инструментов и приспособлений целевого назначения, предназначенных для выпуска изделий серийного или массового производства, относится на себестоимость этих изделий ежемесячно в соответствии с установленной в плане нормой или сметной ставкой. Сметная ставка определяется исходя из количества инструментов, приспособлений, моделей, штампов и т.п., сроков их службы или норм расхода, их плановой себестоимости и количества изделий, для производства которых они предназначаются. При значительных изменениях комплектности и себестоимости специальных инструментов и приспособлений, сроков их службы или плана выпуска изделий в норму или сметную ставку вносятся необходимые коррективы. При изготовлении единичных изделий расходы на изготовление необходимых для этого инструментов и приспособлений целевого назначения полностью включаются в их себестоимость.

К прочим специальным расходам относятся и включаются полностью в себестоимость соответствующих видов продукции затраты, связанные с производством отдельных изделий или видов продукции (на проведение специальных эпизодических испытаний, на оплату экспертиз, консультаций и т.д.), а также затраты, которые, как правило, планируются и учитываются в составе цеховых и общезаводских расходов (расходы на содержание технических бюро и отделов, лабораторий и т.п.), связанные с производством только определенных видов продукции (кроме случаев, когда эти затраты возмещаются заказчиком сверх оптовой цены изделия или за счет специальных ассигнований).

В прочие специальные расходы включаются также потери от недоиспользования деталей и узлов устаревших конструкций, а также инструментов и приспособлений, когда эти потери явились следствием проведения текущей модернизации данного изделия в целях улучшения его качества, повышения надежности и долговечности.

Конкретная номенклатура статей специальных расходов устанавливается в отраслевых инструкциях.

35. К статье «Цеховые расходы» относятся: заработная плата аппарата управления цехов; амортизация и затраты на содержание и текущий ремонт зданий, сооружений и инвентаря общецехового назначения; затраты на опыты, исследования, рационализацию и изобретательство цехового характера; затраты на мероприятия по охране труда и другие расходы цехов, связанные с управлением и обслуживанием производства. В состав фактических цеховых расходов включаются потери от простоев, потери от порчи материальных ценностей и технологической оснастки при хранении в цехах, а также другие непроизводительные расходы и потери. Типовая номенклатура статей цеховых расходов приведена в Приложении N 4.

36. Общая величина расходов на содержание и эксплуатацию оборудования, а также цеховых расходов предприятия в целом является суммой соответствующих расходов цехов основного производства; расходы на содержание и эксплуатацию оборудования и цеховые расходы вспомогательных цехов включаются в себестоимость валовой и товарной продукции предприятия через себестоимость работ и услуг, выполняемых вспомогательными цехами для основного производства.

Цеховые расходы каждого цеха включаются только в себестоимость продукции, которая изготовляется данным цехом (в том числе в себестоимость работ (услуг), выполняемых для других цехов или непромышленных хозяйств). При определении доли цеховых расходов, относящейся к работам (услугам), выполняемым для своего капитального строительства и капитального ремонта основных средств, а также для непромышленных хозяйств, из их состава исключаются расходы, которые не связаны с производством этих работ (услуг) (затраты на содержание специальных конструкторских и технологических бюро, приемщиков ОТК, специальных цеховых лабораторий, расходы на исследования, опыты и испытания основной продукции, на изобретательство и рационализацию и т.п.). Уточненный перечень указанных расходов устанавливается в отраслевых инструкциях.

В себестоимость товаров культурно-бытового назначения и хозяйственного обихода цеховые расходы включаются:

а) полностью в специализированных на производстве этих товаров цехах;

б) частично при изготовлении этих товаров в неспециализированных цехах наряду с основной продукцией предприятия. При этом в себестоимость товаров народного потребления включается соответствующая доля только тех цеховых расходов, которые связаны с производством этих товаров. Для этого составляется специальный расчет цеховых расходов неспециализированных цехов.